*视频相关由火山(微赞、微吼)提供服务支持

课程目录

2019年中级会计职称《财务管理》

第二章 财务管理基础

一、单项选择题

1.甲企业预计在本年年初取得银行借款500万元,借款的年利率为8%,每年年末偿还利息,第五年年末偿还本金,则甲企业该笔借款第五年年末的本利和为( )万元。

A.500

B. 600

C.700

D.734.65

【答案】C

【解析】F=500×(F/P,8%,5)=500×1.4693=734.65(万元)。

2.一项投资从第三年年末开始连续5年每年收回现金200万元,投资收益率9%,则其收回现金的现值为( )万元。[已知:(P/A,9%,5)=3.8897,(P/F,9%,2)=0.8417]

A.689.67

B.654.79

C.622.78

D.778.99

【答案】B

【解析】求递延年金现值,P=200×(P/A,9%,5)×(P/F,9%,2)=200×3.8897×0.8417=654.79(万元)。

3.某企业每半年存入银行5万元,假设银行存款年利率为8%,已知(F/A,4%,6)=6.633,(F/A,8%,3)=3.2464,(P/A,4%,6)=5.2421,(P/A,8%,3)=2.5771。则3年后收到本利和共计( )万元。

A.16.232

B.26.21

C.33.165

D.12.89

【答案】C

【解析】本题考查的是年金终值的计算。F=A×(F/A,4,6)=5×6.633=33.165(万元)。

4.某债券面值1000元,平价发行,票面利率10%,每半年发放利息50元,则此债券的实际利率是( )。

A.10.25%

B.8.16%

C.10%

D.5%

【答案】A

【解析】名义年利率=票面利率=10%,则实际年利率=(1+5%)2-1=10.25%。

5.已知目前商业银行的一年期存款利率为3%,假设通货膨胀率为2.5%,则此时的实际利率为( )。

A.0.44%

B.0.49%

C.0.56%

D.0.63%

【答案】B

【解析】名义利率与实际利率之间的关系为:1+名义利率=(1+实际利率)×(1+通货膨胀率),所以,实际利率的计算公式为:实际利率=(1+名义利率)/(1+通货膨胀率)-1=(1+3%)/(1+2.5%)-1=0.49%。

6.某企业年初花10000元购得A公司股票,至今为止收到100元的股利,预计未来一年股票价格为11000元的概率是50%,股票价格为12000元的概率是30%,股票价格为9000元的概率是20%,该企业的预期收益率是( )。

A.8%

B.9%

C.10%

D.11%

【答案】B

【解析】1000÷10000×50%+2000÷10000×30%-1000÷10000×20%=9%

7.已知目前市场上纯粹利率为1.2%,通货膨胀水平为4%,则目前的无风险收益率为( )。

A.2.8%

B.1.2%

C.4%

D.5.2%

【答案】D

【解析】无风险收益率也称无风险利率,它是指无风险资产的收益率,它的大小由纯粹利率(资金的时间价值)和通货膨胀补贴两部分组成。所以无风险收益率=1.2%+4%=5.2%。

8.已知某公司股票的β系数为0.8,短期国债收益率为5%,市场组合收益率为10%,则该公司股票的必要收益率为( )。

A.5%

B.8%

C.9%

D.10%

【答案】C

【解析】根据资本资产定价模型:必要收益率=5%+0.8×(10%-5%)=9%。

9.下列关于市场风险溢酬的相关表述中,错误的是( )。

A.市场风险溢酬是附加在无风险收益率之上的

B.市场风险溢酬反映了市场作为整体对风险的平均“容忍”程度

C.市场整体对风险越厌恶,市场风险溢酬越大

D.无风险收益率越大,市场风险溢酬越大

【答案】D

【解析】市场风险溢酬反映市场作为整体对风险的厌恶程度,不受无风险收益率的影响,所以选项D错误。

10.某证券资产组合中有三只股票,相关的信息如下表所示:

股票 | β系数 | 股票的每股市价 | 股数 |

A | 1 | 3 | 200 |

B | 1.2 | 4 | 100 |

C | 1.5 | 10 | 100 |

则:证券资产组合的β系数为( )。

A.1.23

B.1.175

C.1.29

D.1.34

【答案】C

【解析】A股票所占比例=(3×200)/(3×200+4×100+10×100)×100%=30%,B股票所占比例=(4×100)/(3×200+4×100+10×100)×100%=20%,C股票所占比例=(10×100)/(3×200+4×100+10×100)×100%=50%,证券资产组合的β系数=1×30%+1.2×20%+1.5×50%=1.29。

二、多项选择题

1.某企业向银行借入了一笔款项,银行贷款年利率为6%,每年复利一次。银行规定前3年无须支付利息,从第4年开始至第8年每年年末偿还利息3000元,下列计算这笔款项现值的列式正确的有( )。

A.3000×(P/A,6%,5)×(P/F,6%,2)

B.3000×(P/A,6%,5)×(P/F,6%,3)

C.3000×[(P/A,6%,8)-(P/A,6%,3)]

D.3000×[(P/A,6%,8)-(P/A,6%,2)]

【答案】BC

【解析】本题考查的是递延年金现值的计算。

计算方法一:先将递延年金视为n期普通年金,求出在递延期期末的普通年金现值,然后再折算到现在,即第0期价值:

PA=A×(P/A,i,n)×(P/F,i,m)

计算方法二:先计算m+n期年金现值,再减去m期年金现值:

PA=A×[(P/A,i,m+n)-(P/A,i,m)]

因此,选项B、C正确。

2.下列关于资产收益率的说法中,正确的有( )。

A.实际收益率表示已经实现或者确定可以实现的资产收益率,当存在通货膨胀时,还要扣除通货膨胀率的影响

B.预期收益率是指在不确定的条件下,预测的某种资产未来可能实现的收益率

C.必要收益率表示投资者对某资产合理要求的最低收益率

D.期望报酬率又称为必要报酬率或最低报酬率

【答案】ABC

【解析】必要收益率又称为最低必要报酬率或最低要求的收益率,因此选项D的说法不正确。

3.下列各项中,能够衡量风险的指标有( )。

A.期望值

B.标准差

C.方差

D.标准差率

【答案】BCD

【解析】收益的期望值用来反映预计收益的平均化,不能直接用来衡量风险。

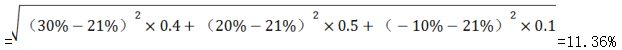

4.某企业拟进行一项风险投资,有甲乙两个方案可供选择。有关数据如下表:

甲方案 | 乙方案 | |

期望值 | 6% | 9% |

方差 | 0.0625 | 0.0576 |

下列结论中说法不正确的有( )。

A.通过比较期望值可以判断方案的风险大小

B.可以直接通过方差判断方案的风险大小

C.甲方案的风险大于乙方案

D.甲方案的风险小于乙方案

【答案】ABD

【解析】

5.假设A证券的预期报酬率为10%,标准差为12%,B证券的预期报酬率为18%,标准差为20%,A证券与B证券之间的相关系数为0.25,若各投资50%,则投资组合的方差和标准差分别为( )。

A.1.66%

B.1.58%

C.12.88%

D.13.79%

【答案】AC

【解析】方差=(50%×12%)2+(50%×20%)2+2×50%×12%×50%×20%×0.25=1.66%

标准差![]()

三、判断题

1.国库券是一种几乎没有风险的有价证券,其利率可以代表货币时间价值。( )

【答案】×

【解析】用相对数表示的货币时间价值也称为纯粹利率。没有通货膨胀时,短期国库券的利率可以视为纯粹利率。

2.随着折现率的提高,未来某一款项的复利现值将逐渐增加。( )

【答案】×

【解析】本题考查的是折现率与复利现值之间的关系。在期数不变的情况下,折现率越高,复利现值系数则越小,因此,未来某一款项的复利现值越小。

3.若期数相同,利率相等,则普通年金终值系数与普通年金现值系数之积等于1。( )

【答案】×

【解析】普通年金现值和年资本回收额互为逆运算;普通年金终值和偿债基金互为逆运算。

4.在通货膨胀情况下,名义利率=(1+实际利率)×(1+通货膨胀率)。( )

【答案】×

【解析】通货膨胀情况下的名义利率与实际利率的关系:1+名义利率=(1+实际利率)×(1+通货膨胀率)。

5.如果以年为计息单位,每年复利一次时,名义利率等于实际利率。( )

【答案】√

【解析】如果以“年”作为基本计息期,每年计算一次复利,这种情况下的实际利率等于名义利率。如果按照短于一年的计息期计算复利,这种情况下的实际利率高于名义利率。

四、计算分析题

1.有甲、乙两只股票,其预期收益状况如下:

经济情况 | 概率 | A股票收益率 | B股票收益率 |

繁荣 | 0.4 | 30% | 50% |

一般 | 0.5 | 20% | 30% |

萧条 | 0.1 | -10% | -20% |

已知甲、乙股票的β系数分别为1.5和1.8,市场组合的收益率为10%,无风险收益率为4%。假设资本资产定价模型成立。

要求:

(1)分别计算甲、乙股票收益率的期望值、标准差和标准差率,并比较其风险大小;

(2)假设投资者将全部资金按照30%和70%的比例分别投资购买甲、乙股票构成投资组合,计算投资组合的β系数和风险收益率;

(3)计算投资组合的必要收益率。

【答案】

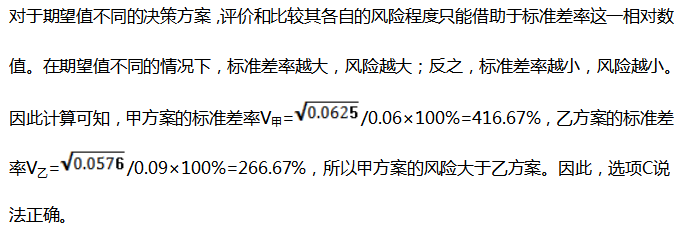

(1)甲、乙股票收益率的期望值、标准差和标准差率:

甲股票收益率的期望值=0.4×30%+0.5×20%+0.1×(-10%)=21%

乙股票收益率的期望值=0.4×50%+0.5×30%+0.1×(-20%)=33%

甲股票收益率的标准差=

乙股票收益率的标准差=

甲股票收益率的标准差率=11.36%/21%=0.54

乙股票收益率的标准差率=20.02%/33%=0.61

甲股票的标准差率小于乙股票的标准差率,所以甲股票的风险比乙股票的风险小。

(2)投资组合的β系数=30%×1.5+70%×1.8=1.71

组合的风险收益率=1.71×(10%-4%)=10.26%

(3)投资组合的必要收益率=4%+10.26%=14.26%

2.已知:A、B两种证券资产构成证券投资组合,有关资料如下表所示:

项目 | A | B |

预期收益率 | 12% | 8% |

方差 | 0.0625 | 0.0256 |

投资比重 | 70% | 30% |

β系数 | 0.17 | 0.11 |

相关系数 | 0.65 | |

要求:

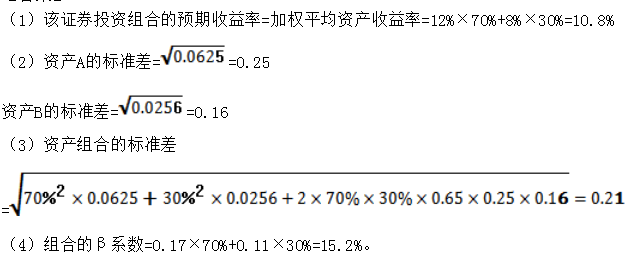

(1)计算投资于A和B组合的预期收益率;

(2)计算资产A和B各自的标准差;

(3)计算投资于A和B组合的标准差;(结果保留小数点后两位)

(4)计算组合的β系数。

【答案】

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。