*视频相关由火山(微赞、微吼)提供服务支持

课程目录

1. 本章考情分析

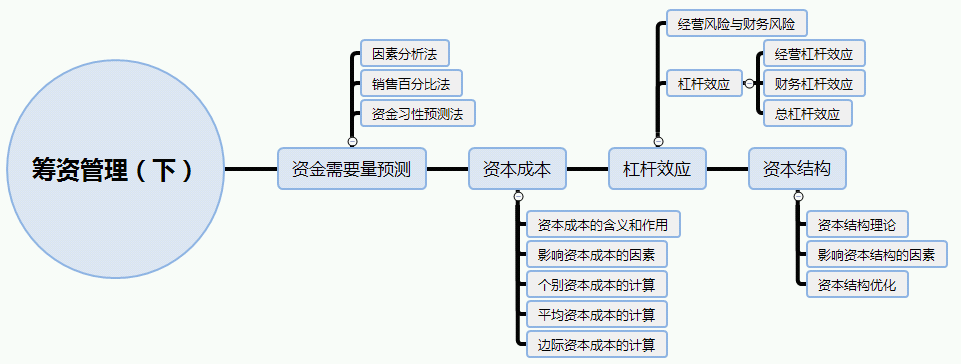

本章主要介绍筹资管理中决策性的知识,出题类型广泛,分值约13分。

2. 本章教材变化

本章与2018年的教材相比,内容无实质性变化。

3. 本章基本框架

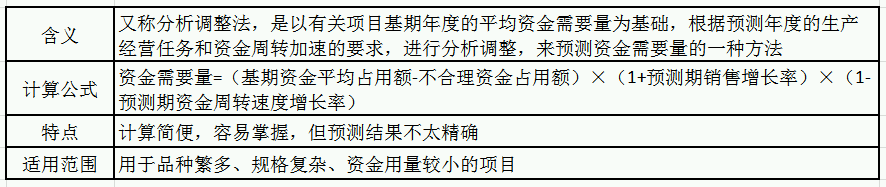

一、因素分析法

二、销售百分比法

含义:是根据销售增长与资产增长之间的关系,预测未来外部资金需要量的方法。

(一)假设前提

某些资产、某些负债与营业收入之间存在稳定百分比关系。

【提示】经营性资产(亦称为敏感资产)项目包括现金、应收账款、存货等项目;而经营性负债(亦称为敏感负债)项目包括应付票据、应付账款等项目,不包括短期借款、短期融资券、长期负债等筹资性负债。

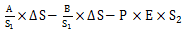

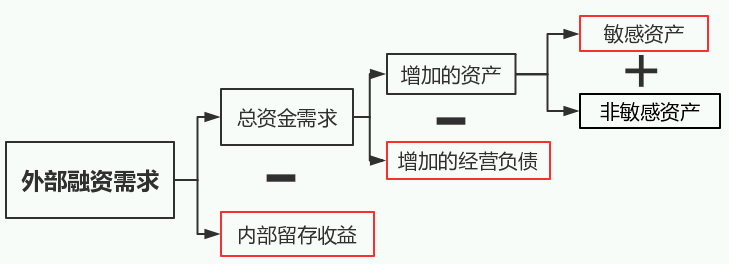

(二)外部融资需求量的计算

计算公式:外部融资需求量=

A:随销售而变化的敏感性资产,B随销售而变化的敏感性负债;S1:基期销售额,S2预测期销售额, :销售变动额,P:销售净利率,E:利润留存率;

:销售变动额,P:销售净利率,E:利润留存率; 敏感资产与销售额的关系百分比,

敏感资产与销售额的关系百分比, 敏感负债与销售额的关系百分比。

敏感负债与销售额的关系百分比。

2.记忆公式:

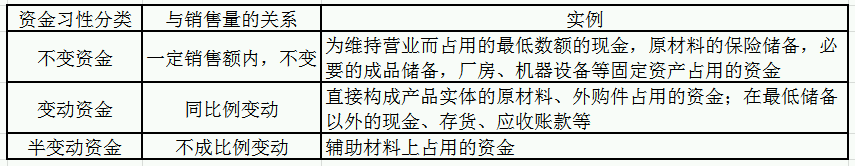

三、资金习性预测法

资金习性预测法,是指根据资金习性预测未来资金需要量的一种方法。

(一)按资金习性对资金的分类

(二)总资金直线方程:Y=a+bX

Y:总资金需求量,X:产销量,a:不变资金,b:变动资金。

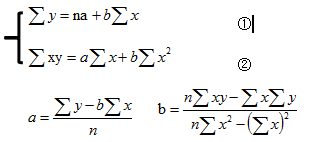

(三)估计参数a和b的方法

1.回归支线分析法

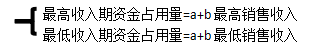

2.高低点法

选择业务量最高最低的两点资料:

b=(最高收入期资金占用量-最低收入期资金占用量)/(最高销售收入-最低销售收入)

a=最高业务量期的占用资金-b×在最高业务量=最低业务量期的占用资金-b×在最低业务量

【总结】

(1)业务量是广义的,可以是产量、销量等,考试时多用销售收入作为业务量。

(2)我们选择高点和低点的依据是业务量,而非资金占用量。

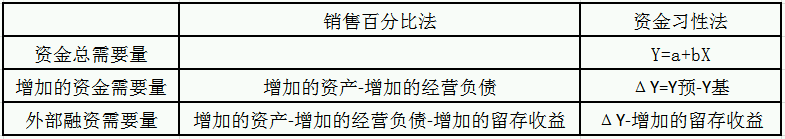

(3)资金习性预测法与销售百分比法的比较:

一、资本成本的含义与作用

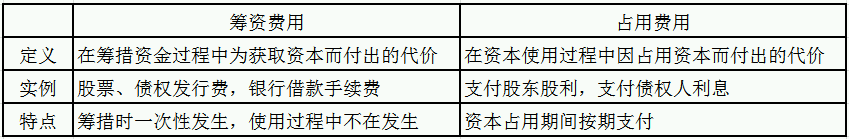

(一)含义:资本成本是指企业为筹集和使用资本而付出的代价,包括筹资费用和占用费用。

(二)资本成本的作用

1.资本成本是比较筹资方式、选择筹资方案的依据;

2.平均资本成本是衡量资本结构是否合理的依据;

3.资本成本是评价投资项目可行性的主要标准;

4.资本成本是评价企业整体业绩的重要依据。

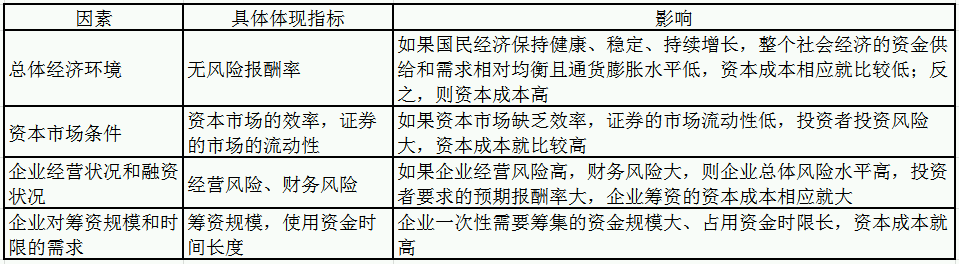

二、影响资本成本的因素

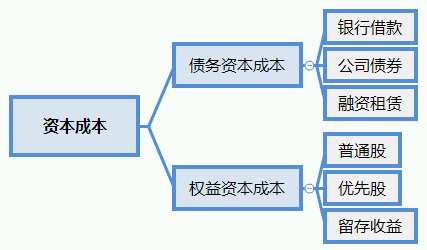

三、个别资本成本计算

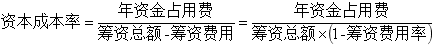

(一)资本成本率计算的基本模型(不考虑货币时间价值)

(1)一般模式

(2)贴现模式:资本成本率=所采用的贴现率

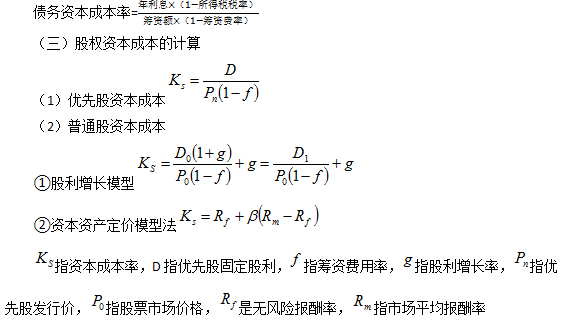

(二)债券及借款的资本成本计算

真正由企业自己负担的利息=利息-利息×T=利息×(1-T)

(3)留存收益资本成本

计算与普通股成本相同,也分为股利增长模型法和资本资产定价模型法,不同点在于不考虑筹资费用。

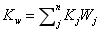

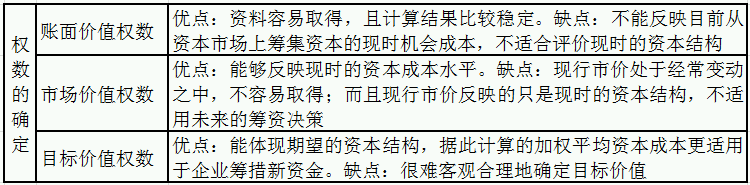

四、平均资本成本的计算

是以各项个别资本在企业总资本中的比重为权数,对各项个别资本成本率进行加权平均而得到的总资本成本率。

计算公式:

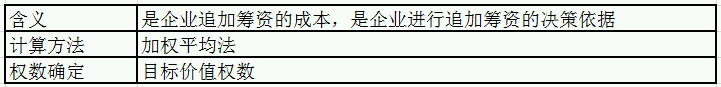

五、边际资本成本的计算

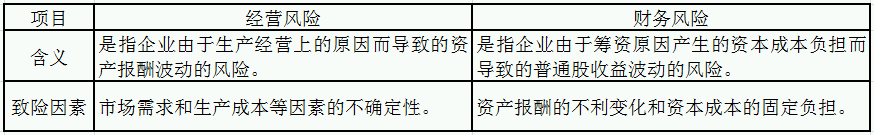

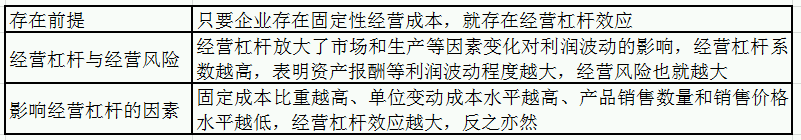

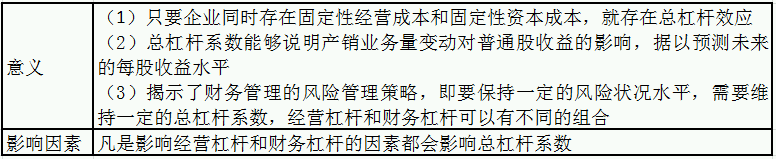

一、经营风险与财务风险

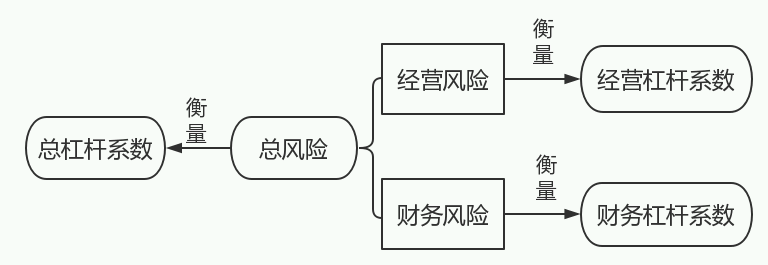

二、杠杆效应

(一)杠杆效应与风险

(二)在财务管理中杠杆的含义

杠杆是指由于存在固定性成本费用,使得某一财务变量发生较小变动,会引起利润较大变动。

【提示】利润的多种形式及相互关系

(1)边际贡献M(ContributionMargin)=销售收入-变动成本

(2)息税前利润EBIT(Earningsbeforeinterestandtaxes)=销售收入-变动成本-固定生产经营成本=Q-V-F=M-F

(3)税前利润EBT(Earningsbeforetaxes)=EBIT-I

(4)净利润(NetIncome)=(EBIT-I)×(1-T)

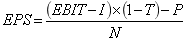

(5)每股收益(EarningsPershare)EPS=(净利润-优先股利)/普通股股数

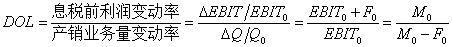

(三)经营杠杆效应(OperatingLeverage)

(1)含义:是指由于固定性经营成本的存在,而使得企业的资产报酬(息税前利润)变动率大于业务量变动率的现象。

EBIT=销售收入-变动成本-固定生产经营成本

(2)经营杠杆系数(DegreeofOperatingLeverage)

公式:

(3)结论

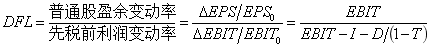

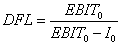

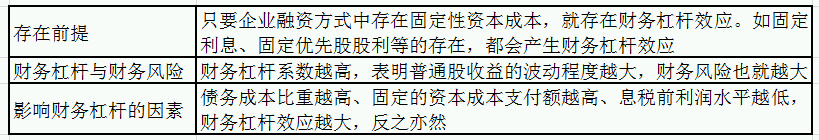

(四)财务杠杆效应(FinancialLeverage)

(1)含义

财务杠杆效应是指由于固定性资本成本(利息、优先股利等)的存在,而使得企业的普通股收益(或每股收益)变动率大于息税前利润变动率的现象。

每股收益(Earningspershare)=(净利润-优先股利)/普通股股数

(2)财务杠杆效应的度量指标--财务杠杆系数(DegreeOfFinancialLeverage)

公式:

不考虑优先股时:

(3)结论

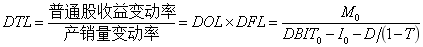

(五)总杠杆效应

(1)含义

总杠杆效应是指由于固定经营成本和固定资本成本的存在,导致普通股每股收益变动率大于产销业务量的变动率的现象。

(2)总杠杆系数(DegreeOfTotalLeverage)

公式:

总结

一、资本结构理论

(一)资本结构的含义

筹资管理中,资本结构有广义和狭义之分。广义的资本结构,包括全部债务与股东权益的构成比例;狭义的资本结构,指长期负债与股东权益资本的构成比例,而短期负债是作为营运资金来管理的。

(二)最佳资本结构

是指在一定条件下使企业平均资本成本率最低、企业价值最大的资本结构。

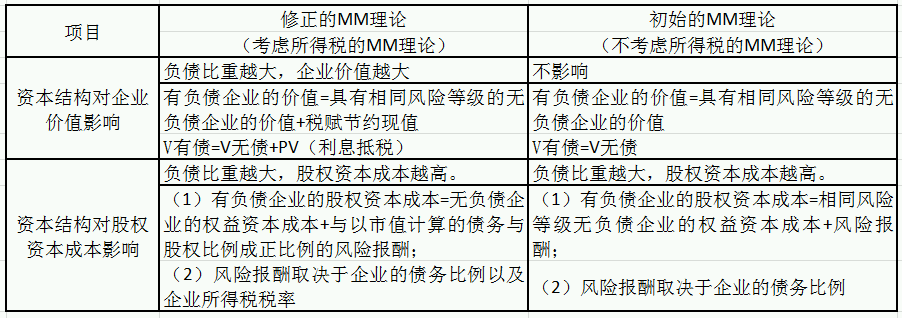

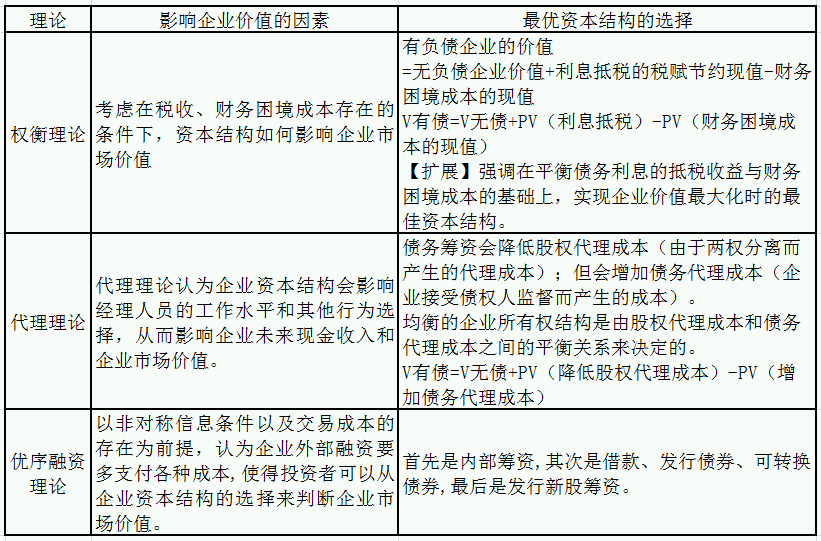

(三)资本结构理论

(1)MM理论

(2)其他理论

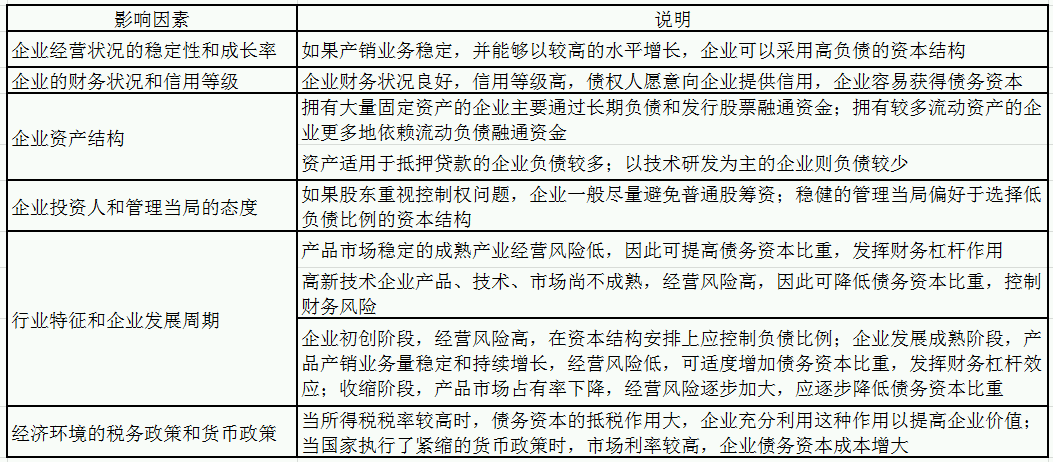

二、影响资本结构的因素

三、资本结构优化

资本结构优化,要求企业权衡负债的低资本成本和高财务风险的关系,确定合理的资本结构。资本结构优化的目标,是降低平均资本成本率或提高企业价值。

资本结构优化的方法有每股收益分析法、平均资本成本比较法和公司价值分析法。

(一)每股收益分析法

(1)基本观点

该种方法判断资本结构是否合理,是通过分析每股收益的变化来衡量。能提高每股收益的资本结构是合理的。

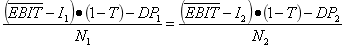

(2)关键指标--每股收益无差别点

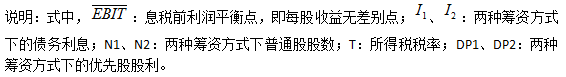

在每股收益无差别点时,不同筹资方案的EPS 是相等的,用公式表示如下:

(二)平均资本成本比较法

基本观点 | 能够降低平均资本成本的结构,就是合理的资本结构 |

关键指标 | 平均资本成本 |

决策原则 | 选择平均资本成本率最低的方案 |

(三)公司价值分析法

(1)基本观点

能够提升公司价值的资本结构,就是合理的资本结构。

(2)决策原则

最佳资本结构亦即公司市场价值最大的资本结构。在公司价值最大的资本结构下,公司的平均资本成本率也是最低的。

(3)确定方法

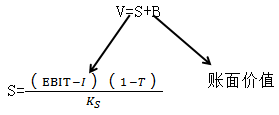

①公司市场总价值=权益资本的市场价值+债务资本的市场价值

②加权平均资本成本=税前债务资本成本×(1-T)×B/V+股权资本成本×S/V

(4)方法的比较

每股收益分析法、平均资本成本比较法都是从账面价值的角度进行资本结构的优化分析,没有考虑市场反应,也没有考虑风险因素。公司价值分析法,是在考虑市场风险基础上,以公司市场价值为标准,进行资本结构优化。

用微信扫描下方二维码,备注“中级”

管理员将拉您入【考试】群

一起拿下中级考试这个“小妖精”!!

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。