*视频相关由火山(微赞、微吼)提供服务支持

课程目录

不管免不免税,小规模纳税人免税时仍需要做账的,这点需要财务人员清楚。而对于小规模纳税人免税时的账务处理,由于进项税额不允许抵扣,所以有些会计小主不会做账,小易就用2个案例来说明,一起来看看吧。

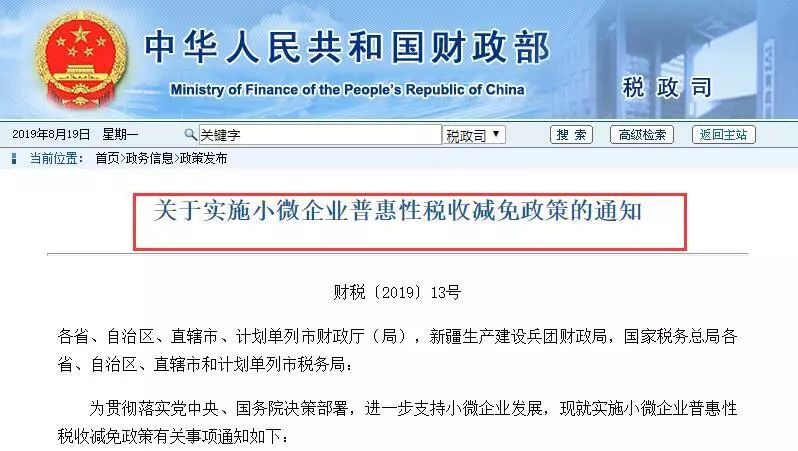

首先,我们来看下小规模纳税人免征增值税的正式发文政策:

按照《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)的规定,小规模纳税人发生增值税应税销售行为,合计月销售额10万元以下(含本数)(以1个季度为1个纳税期的,合计季度销售额30万元以下(含本数),)的,免征增值税及其附加税。

注意:按固定期限纳税的小规模纳税人可以选择以1个月或1个季度为纳税期限,一经选择,一个会计年度内不得变更。

那财务具体在做账时,该如何去做这部分账呢?接下来我们看2个案例。

我们以易代账运营管理系统为例讲解:

【案例一】

假设某小规模纳税人2019年1-3月的销售额(本文所称销售额均指不含税销售额,下同)分别为8.1万、3.2万、13.5万。由于该季度销售额合24.8万,未超过免税标准,因此24.8万元全部能享受免税政策。在这种情况下小规模纳税人更愿意实施按季纳税。那么该小规模纳税人账务上该怎么处理呢?该季度的销售额如下图所示:

由于该小规模纳税人是以一个季度为纳税期限的,易代账软件的计税依据也是如此。因此在该季度末小规模纳税人免税账务处理如下:

【第一步】确认1季度应交增值税

进入易代账界面依次点击【账簿】-【余额表】界面点击【简单查找】旁边倒三角的【精确查找】,【科目】选择应交税费;【科目级次】选择1至2级;【期间】选择3月份点击查找可知1季度末的应交增值税为39680元,如下图所示:

【第二步】计提1季度的税金及附加(系统自动生成)

依次点击【结账】-【期末结转】界面,右边的时间轴选择3月份,点击右上角的【测算金额】之后找到【计提税金】的模板点击【生成凭证】即可。凭证如下图所示。

很多小主会疑惑这个数字是怎么来的,我们知道税金及附加的计税依据是应交增值税,其计算原理为应交税费-地方教育费附加=39680*2%=793.6元,应交税费-教育费附加=39680*3%=1190.4元,222117 应交税费-应交城市维护建设税=39680*7%(税率可手工修改)=2777.6元。

【第三步】回冲税金(系统自动生成)

依次点击【结账】-【期末结转】界面,右边的时间轴选择3月份,点击右上角的【测算金额】之后找到【回冲税金】的模板点击【生成凭证】即可。凭证如下图所示。

根据政策规定,该小规模纳税人1季度是免交增值税的,因此也不需要缴纳税金及附加,所以要在1季度末做一张红字凭证回冲税金。

【第四步】确认税金减免为营业外收入(系统自动生成)

依次点击【结账】-【期末结转】界面,右边的时间轴选择3月份,点击右上角的【测算金额】之后找到【免交增值税】的模板点击【生成凭证】即可。凭证如下图所示。

根据政策规定小规模纳税人在达到免征增值税条件时,将有关应交增值税转入当期营业外收入。由于1季度的销售额为24.8万元小于30万元,因此该小规模纳税人享受免税政策。

【案例2】

假设某小规模纳税人2019年1-3月的销售额分别是8万元、11万元和12万元,由于该季度销售额31万元已超过免税标准,因此,31万元均无法享受免税。该季度的销售额如下图所示:

由于易代账软件中只有每个季度末才会显示回冲税金以及免交增值税相关模块,在上述情况下,易代账软件是如何显示的呢?

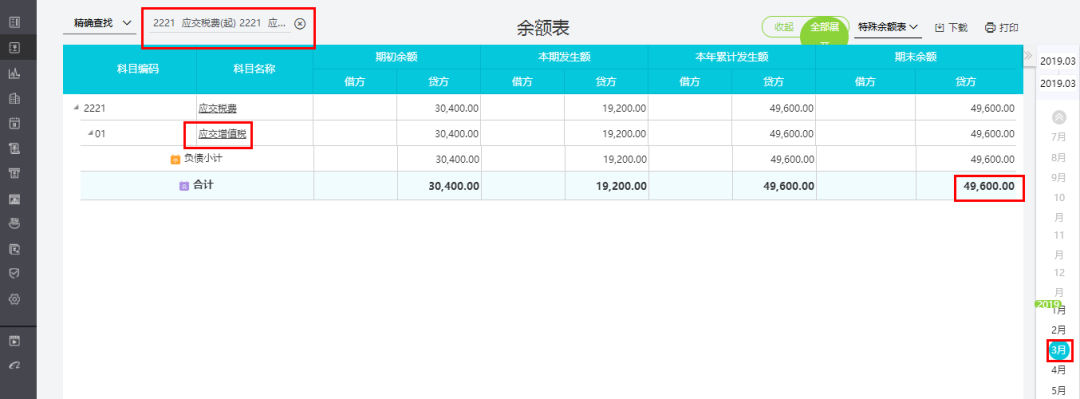

【第一步】确认1季度应交增值税

进入易代账界面依次点击【账簿】-【余额表】界面点击【简单查找】旁边倒三角的【精确查找】,【科目】选择应交税费;【科目级次】选择1至2级;【期间】选择3月份点击查找可知1季度末的应交增值税为49600元,如下图所示:

【第二步】计提1季度的税金及附加(系统自动生成)

依次点击【结账】-【期末结转】界面,右边的时间轴选择3月份,点击右上角的【测算金额】之后找到【计提税金】的模板点击【生成凭证】即可。凭证如下图所示。计提税金的计算依据及计算原理如上图所示。

由于该季度销售额31万元已超过免税标准30万,因此,31万元均无法享受免税。在易代账软件中【结账】-【期末结转】界面2019年3月份也不会有【免交增值税】以及【回冲税金】的模块。

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。