*视频相关由火山(微赞、微吼)提供服务支持

课程目录

马上就到年关了,财务须得提前通告公司员工,尽早将本年度发生的费用发票来报销,为年终结算做好准备。

会计小李也是这么做的,不过在催收发票的过程中,却发现公司有一笔费用已经发生了,但年底前拿不到发票。

在实务工作中,拿不到发票的原因有很多,可能发票已经开了,但是结账之前拿不到(比如人员出差未归),也可能发票要到2021年才能开。总之就是12月份结账之前发票到不了,遇到这事儿该怎么办呢?

12月份要不要计提费用入账?

学会计的都应该知道,会计处理遵循的是权责发生制原则,凡是在本期内已经收到和已经发生或应当负担的一切费用,不论其款项是否收到或付出,都作为本期的收入和费用处理;反之,凡不属于本期的收入和费用,即使款项在本期收到或付出,也不应作为本期的收入和费用处理。

业务已经发生,属于当期应该负担的费用,我们就应该计入当期,这个和发票是否在年底前取得并无必要联系,发票在会计核算上仅仅是原始凭证的一种而已。

那现实中为什么我们会对发票是否取得那么在意呢?一方面会计核算讲究的是真实性、准确性和及时性,而发票恰恰是证明业务真实性最有力的一种原始凭证。另一方面则是税务上“以票控税”深入人心,形成会计不能“白条入账”的固有观念了。

在税法上,更确切的说,是企业所得税汇算清缴,并不完全认可会计上计入的费用。对于未取得合法票据(比如应取得发票而未取得)的费用,则不能在税前扣除,汇算清缴时要做纳税调增处理。

正是由于这种税会差异,导致许多人在做账的思路有了变化,觉着没有发票就不能入账,拿不到发票就不知道如何处理了。

结账前拿不到发票该怎么做账?

上面我们弄清了原由,知晓了应该入账,但是,具体怎么做呢?

1、属于当期的费用,即使没有取得发票,也应该及时做账务处理,计入2020年当期费用。

以差旅费为例

借:管理费用——差旅费

贷:其他应付款

2、至于所得税扣除的问题,参考税务总局2018年28号公告,凡是在2021年5月31日前能取得发票的(不管这个发票是2020年开的,还是2021年开的),直接把发票附在这张凭证后面就可以了。汇算清缴时,也不用做纳税调整。

3、凡事都有个例外,如果万一在汇算清缴结束前还不能取得发票,那么就不能在税前扣除,汇算清缴时需要做纳税调整处理。

汇算清缴结束后取得发票的,可以追补扣除,这个操作起来就比较麻烦了,所以最好不要跨过次年5月31日这个期限。

收到以前年度的发票可不可以在当期入账呢?

前面我们说的都是知道了有这么一笔费用,只是没及时收到发票的情形。然而,在实务工作中,还有一种常见的情形是,财务结账前根本就不知道还有这么一笔费用,更别说收到发票了,而是等结了账、过完年,突然的冒出几张跨了年的发票拿过来报销……

例如:2021年2月份收到了一张2020年12月开具的办公用品采购发票。

那这种怎么处理呢?

其实理论上也简单,前边不是说了权责发生制嘛,还是应该将这部门费用计入到2020年的。但是2020年已经结账了怎么办呢?这里就需要用到“以前年度损益调整”科目了。

分录如下

借:以前年度损益调整

贷:银行存款

借:利润分配——未分配利润

所得税费用

贷:以前年度损益调整

提示:适用小企业会计准则的不用通过“以前年度损益调整”科目,直接计入当期费用。

这样虽然凭证是做在了2021年,但是并不会影响到2021年的利润,而是追溯调整了2021年的期初数。同时,因为需要把这笔费用在2020年汇算清缴扣除,还需要调整汇算清缴申报表,这个就比较麻烦了。

在实践当中,遇着这种情况,如果金额不大,大费周章的进行调整就不划算了,税务局也不建议这么做的。通常都是简化处理,将这笔费用直接计入到当期的就可以了。

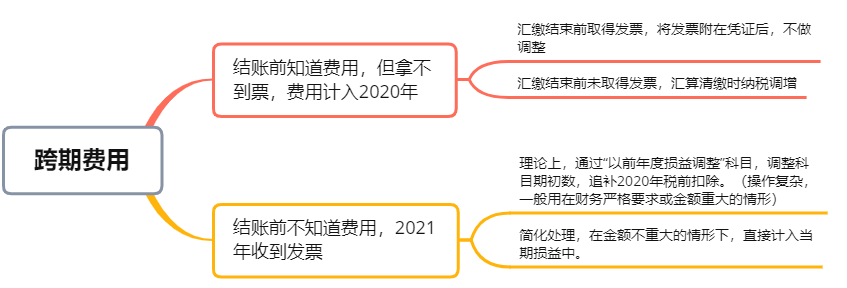

总结

最后,一张图给大家总结一下,理理思路就清晰了!

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。