*视频相关由火山(微赞、微吼)提供服务支持

课程目录

根据《中华人民共和国增值税暂行条例实施细则》第四条规定“单位或者个体工商户的下列行为,视同销售货物:

(一)将货物交付其他单位或者个人代销;

(二)销售代销货物;

(三)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外;

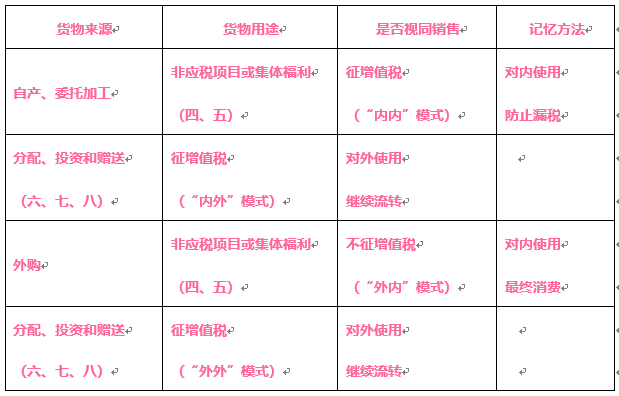

(四)将自产或者委托加工的货物用于非增值税应税项目;

(五)将自产、委托加工的货物用于集体福利或者个人消费;

(六)将自产、委托加工或者购进的货物作为投资,提供给其他单位或者个体工商户;

(七)将自产、委托加工或者购进的货物分配给股东或者投资者;

(八)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。

(一)将货物交付其他单位或者个人代销——代销中的委托方;

【注意】作为委托方,一般收到代销清单才能开具增值税专用发票,确认收入。

【解释】

①如果在收到代销清单之前,委托方已收取全部或部分货款,纳税义务就已经发生;

②提前开发票,提前缴税;

③不能以扣除手续费后的款项作为销售收入。

④对于发出代销商品超过180天,仍未收到代销清单及货款的,视同销售实现。

(二)销售代销货物—代销中的受托方;

【注意】售出时发生增值税纳税义务,按实际售价计算销项税额取得委托方增值税专用发票,可以抵扣进项税额;

【解释】

①先卖货再结算;

②先有销项税额,后有进项税额,注意容易出现“进销项错配”的情况;

③根据企业情况选择下期抵扣,若企业倒闭则此笔税款无法退回;

④要及时与委托方结算。

1、购买商品再销售方式 :指甲方与乙方签订协议,委托乙方销售商品, 甲方按协议价款收取乙方代销商品款,乙方自行决定销售给终端客户的销售价格。

【案例情况】甲方委托乙方销售 A 商品 300 公斤,合同约定销售价格为每公斤 100 元, A 商品成本为每公斤 60 元,乙方实际销售给终端客户丙方的售价为每公斤 120 元, A 商品适用的增值税率为 13%。

(1)委托方甲方:

①甲方将 A 商品交付乙方

借: 发出商品—— —A 商品 18000

贷:库存商品—— —A 商品 18000

②甲方收到乙方开据的代销清单

借: 应收账款—— —乙方 33900

贷:主营业务收入—— —销售 A 商品 30000

应交税费—— —应交增值税(销项税额) 3900

借:主营业务成本—— —销售 A 商品 18000

贷: 发出商品—— —A 商品 18000

③收到乙方支付的货款

借: 银行存款 33900

贷: 应收账款—— —乙方 33900

(2)受托方乙方:

①收到 A 商品

借: 受托代销商品—— —A 商品 30000

贷: 受托代销商品款—— —甲方 30000

② A 商品销售给丙方

借: 应收账款—— —丙方 40680

贷:主营业务收入—— —销售 A 商品 36000

应交税费—— —应交增值税(销项税额 4680

借: 受托代销商品款—— —甲方 30000

应交税费—— —应交增值税(进项税额) 3900

贷: 应付账款—— —甲方 33900

借:主营业务成本—— —销售 A 商品 30000

贷: 受托代销商品—— —A 商品 30000

③收到丙方的货款

借: 银行存款 40680

贷: 应收账款—— —丙方 40680

④支付给甲方合同价款

借: 应付账款—— —甲方 33900

贷: 银行存款 33900

2、获取手续费销售方式:是指甲方委托乙方销售商品, 乙方按照与甲方商定的商品价格将商品销售给终端客户丙方,乙方不得改变商品售价,甲方按乙方销售商品的量付给乙方手续费。

【案例情况】甲方委托乙方销售 A 商品 300 公斤, 约定乙方按每公斤 100 元的价格出售给终端客户丙方,甲方按销售价的 10%付给乙方手续费。A 商品的成本为每公斤 60 元,适用的增值税率为 13%,乙公司代销商品手续费适用的增值税率为6%。

(1)委托方甲方:

①甲方将 A 商品交付乙方

借: 发出商品—— —A 商品 18000

贷:库存商品—— —A 商品 18000

②甲方收到乙方代销清单

借: 应收账款—— —乙方 33900

贷:主营业务收入—— —销售 A 商品 30000

应交税费—— —应交增值税(销项税额) 3900

借:销售费用—— —代销手续费 3000

应交税费—— —应交增值税(进项税额) 1800

贷: 应收账款—— —乙方 4800

借:主营业务成本—— —销售 A 商品 18000

贷: 发出商品—— —A 商品 18000

③收到乙方的差额款

借: 银行存款 29100

贷: 应收账款—— —乙方 29100

(2)受托方乙方:

①收到 A 商品

借: 受托代销商品—— —A 商品 30000

贷:受托代销商品款—— —甲方 30000

②实际对外销售 A 商品时

借: 应收账款—— —丙方 33900

贷: 受托代销商品—— —A 商品 30000

应交税费—— —应交增值税(销项税额) 3900

③收到丙方的货款

借: 银行存款 33900

贷: 应收账款—— —丙方 33900

④收到甲方增值税专用发票

借: 受托代销商品款—— —甲方 30000

应交税费—— —应交增值税(进项税额) 3900

贷: 应付账款—— —甲方 33900

⑤支付甲方货款并计算代销手续费

借: 应付账款—— —甲方 33900

贷: 银行存款 29100

应交税费—— —应交增值税(销项税额) 1800

其他业务收入—— —代销手续费 3000

3、销售员代为销售方式:是指销售员与企业签订协议,约定商品价格,销售员再以企业名义与终端客户签订商品销售协议, 约定新的销售价格,代企业销售商品,发票由企业开据,企业扣除约定的商品成本、 相关税费及代垫款项等,剩余的销售款归销售员所有, 应收账款的风险由销售员承担。

这种销售员代销商品的方式在实际中有相当多的民营企业存在这种销售方式,尤其是作为全国四大电线电缆产业基地之一的无为市高沟镇更是大量存在这种销售商品方式,为此相关税务部门还约定了销售员应得款的个人所得税扣除比例,销售员应得款由企业作为销售费用处理。这种销售方式相关会计准则并没有明确规定,下面举例分析这种销售方式的建议账务处理形式。

【案例情况】甲公司委托乙销售员销售 A 商品100 件,A 商品成本为每件60 元,适用的增值税率为 13%,协议约定甲公司给乙销售员 A 商品的价格为每件 100 元,甲公司代垫乙销售员包装费100 元,发票邮寄费 21 元。乙销售员以甲公司名义与终端客户丙公司签订协议,约定 A 商品售价为每件 120元,适用的增值税率为 13%。甲公司与乙销售员同时约定应扣增值额(开票给丙公司的价税合计额减去约定给乙销售员 A 商品的价款)的税金为 13%,同时按开票额的 2%扣除管理费和1%的代扣个人所得税。

备注:(个人所得税是按该地相关税务机关规定的销售员所得额 1%代扣)。

①本次销售应扣除乙销售员增值额的税款=(开票给丙公司的价税合计额-约定给乙销售员A商品的价款)×13%=(12000+1560-10000)×13%=462.8(元)

②扣除管理费 = 开票给丙公司的价税合计额×2% =(12000+1560)×2%=271.2(元)

③代垫的乙销售员 A 商品的价款为 10000 元,包装费 100 元, 邮费 21 元。

④开票给两公司的价税合计额应扣增值额税款 - 扣除管理费 - 代垫的成本、 包装费和邮费=(12000+1560) -462.8-271.2-10000-100-21=2705(元)

⑤代扣个人所得税 =2705×1%=27.05(元)

①甲公司代乙销售员开发票给丙公司时

借: 应收账款—— —丙公司 13560

贷:主营业务收入 12000

应交税费——应交增值税(销项税额)1560

借:主营业务成本—— —销售 A 商品 6000

贷:库存商品—— —A商品 6000

②与乙销售员结算代垫款项及税费

借:其他应收款———乙销售员(代垫成本) 10000

其他应收款———乙销售员(代垫邮费) 21

其他应收款———乙销售员(代垫包装费) 100

其他应收款———乙销售员(应扣税款) 462.8

其他应收款———乙销售员(应扣管理费)271.2

销售费用———销售员费用 2705

贷: 其他应付款—— —乙销售员 15600

③代扣乙销售员个人所得税

借: 其他应收款—乙销售员(代扣个人所得税)27.05

贷: 应交税费—应交个人所得税 27.05

④上交个人所得税时

借: 应交税费 - 应交个人所得税 27.05

贷: 银行存款 27.05

⑤收到丙公司货款时

借: 银行存款 15600

贷:应收账款———丙公司 15600

借: 其他应付款———乙销售员 15600

贷: 其他应收款———乙销售员(货款到账) 15600

备注:其他应收款(乙销售员)的贷方余额即为甲公司尚欠乙销售员的销货款应得额,应收账款(丙公司)的风险由 乙销售员承担。

(三)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外;

【解释】机构之间货物移送视同销售的三个条件:

第一、限于不同机构之间发生,属于同一个企业内部。企业间的货物移送正常纳税;

第二、强调相关机构必须在不同县(市),反言之,同一县(市)发生的机构间货物移送不征税;

第三、强调货物移送以后,必须用于销售。

【案例情况】位于北京市崇文区的总公司将一批货物移送至位于北京市海淀区的分公司再对外销售,该笔行为属于视同销售行为,应该缴纳增值税。【答案】正确 。

借:应收账款

贷:主营业务收入

应交税费—应交增值税(销项税额)(四)将自产或者委托加工的货物用于非增值税应税项目;(不会有,规避)

(五)将自产、委托加工的货物用于集体福利或者个人消费;(重点)

【注意】货物的来源,只有自产和委托加工,无外购货物。

借:销售/管理费用-福利费

贷:应付职工薪酬-福利费

借:应付职工薪酬 -福利费

贷:主营业务收入

应交税费—应交增值税(销项税额)

【注意】将外购货物用于职工福利,进项税不可抵扣。

【问题】为什么外购的货物用于集体福利和个人消费时,不视同销售?

【解释】当单位外购货物用于本单位的集体福利和个人消费时,购买商品的同时已经缴纳了销售者到消费者手中的增值税,本单位就是货物的最终消费者,并且已经依据市场公允价值承担了最后一个环节的增值税,再视同销售多此一举,此后再也没有其他流通环节,自然不需要视同销售,再缴纳增值税。

【案例】月饼厂购买了其他公司的月饼,在中秋节的时候发放给本厂员工。

①购买时:

借:应付职工薪酬---福利费

应交税费-应交增值税(进项税额)

贷:银行存款

② 发放福利时:

借:管理/销售费用-福利费(部门)

贷:应付职工薪酬---福利费

应交税费-应交增值税(进项税额转出)

(六)将自产、委托加工或者购进的货物作为投资,提供给其他单位或者个体工商户;

(七)将自产、委托加工或者购进的货物分配给股东或者投资者;

(八)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。

【注意】

①货物的来源,除自产和委托加工,还有外购货物;

②属于非货币性资产交换;

③用于对外投资、分配给股东或投资者、无偿捐赠给其他单位和个人时或者无偿提供服务和无偿转让无形资产或不动产,这个阶段货物又进行了转移,相当于从销售者到消费者之间的转移,这一流转环节伴随着增值税应税行为,必然要征收增值税;但是这几种行为都披着“没有销售额”的外衣,所以要视同销售,核算销售额从而计算增值税税额,防止单位采用无偿的手段逃避纳税义务;

④用于集体福利和个人消费时,生产者和消费者是同一个人,如果不规定视同销售,就少征收了正常情况下货物由生产者转移到消费者手中价值增值部分的增值税。

(1) 将自产、委托加工或者购进的货物作为投资,提供给A公司

①具有商业实质的:

借:长期股权投资——A公司

贷:主营业务收入

应交税费—应交增值税(销项税额)

②不具有商业实质的:

借:长期股权投资 ——A公司

贷:库存商品

应交税费—应交增值税(销项税额)

(2) 将自产、委托加工或者购进的货物分配给股东X

借:应付股利 ——股东X

贷:主营业务收入

应交税费—应交增值税(销项税额)

(3) 将自产、委托加工或购买的货物无偿赠送他人。

借:营业外支出

贷:库存商品

应交税费—应交增值税(销项税额)

【四-八总结如下表所示:】

以上就是增值税视同销售的八种情况的解析,将案例和公司情况相结合,学习会计处理过程。

也可以在留言区互相讨论喔~

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。