*视频相关由火山(微赞、微吼)提供服务支持

课程目录

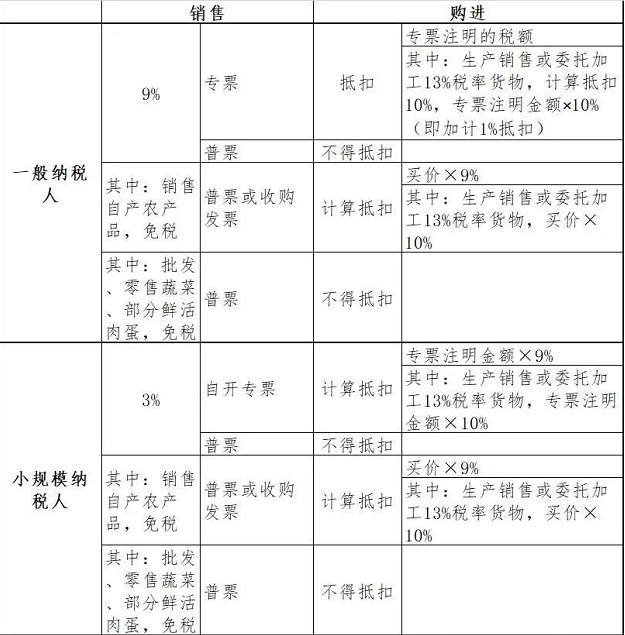

目前,农产品增值税适用税率为9%(一般纳税人)

注意:像以粮食为原料加工的速冻食品、方便面、玉米蛋白粉等,以及熟制的水产品和各类水产品罐头,精制茶、水果罐头、中成药、酸奶等不属于“农产品”范围。

农产品免税的情况

1、销售自产初级农产品

2、农民专业合作社销售本社成员生产的农业产品

3、采取“公司+农户”经营模式销售畜禽

4、制种企业在特定生产经营模式下,生产销售种子

5、从事蔬菜批发、零售的纳税人销售的蔬菜

6、部分鲜活肉蛋产品

前四种都属于农业生产者销售自产农产品,取得这四种免税发票,可以按农产品销售发票抵扣进项税额。后两种情形属于流通环节对蔬菜、鲜活肉蛋的免税发票,不能抵扣进项税额。

针对不同的购进主体,一般纳税人购进农产品可抵扣进项税额计算如下

1、从农业生产者购入免税农产品,取得农产品销售发票(常见的是增值税普通发票,上面会写着的免税字样)或开具收购发票(这类发票是由购买方在向农业生产者采购农产品时自行开具,也称为自开票,常见的就是带有收购字样的农产品增值税普通发票),一般情况计算抵扣9%(发票买价×9%),深加工13%产品计算抵扣10%(发票买价×10%)。

注意:如果是从批发零售环节购进免税蔬菜、部分鲜活肉蛋取得免税农产品发票不得抵扣进项。

例:从果农处购入其自产的水果一批(免税农产品),取得收购发票注明买价 10000 元。

(1)如直接销售,抵扣进项税=10000×9%=900元

(2)如进一步加工13%的产品,抵扣进项税=10000×10%=1000元。

2、从流通环节购进农产品,取得一般纳税人开具9%专票或进口农产品取得海关9%进口缴款书,一般情况凭票抵扣9% ,深加工13%产品计算抵扣10%。

注意:如取得的是增值税普通发票,则不允许抵扣进项税。

例:从水果经销商(一般纳税人)处购入水果一批,取得增值税专用发票注明价款 10000 元,增值税 900 元。

(1)如直接销售,抵扣进项税=10000×9%=900元;

(2)如进一步加工13%的产品,抵扣进项税=10000×10%=1000元 。

3、从流通环节购进农产品,取得简易计税小规模纳税人开具3%专票计算抵扣9%(发票不含税金额×9%),深加工13%产品计算抵扣10%。

注意:如取得的是增值税普通发票,则不允许抵扣进项税。

例:从水果经销商(小规模纳税人)处购入水果一批,取得增值税专用发票注明价款 10000 元,增值税 300 元。

(1)如直接销售,抵扣进项税=10000×9%=900元 ;

(2)如一步加工13%的产品,抵扣进项税=10000×10%=1000元。

不同的购进主体,一般纳税人购进农产品可抵扣进项税额总结如下:

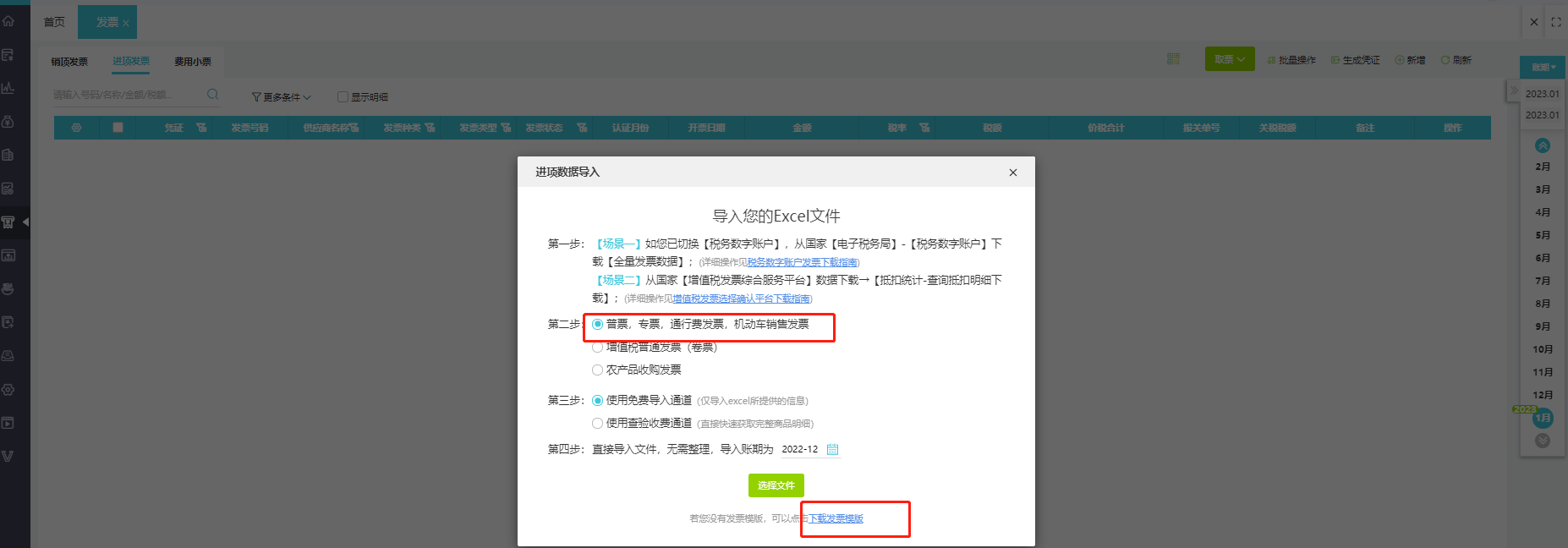

好会计通过一键取票、扫描、拍照、表格导入可以提取农产品收购发票、农产品销售发票。

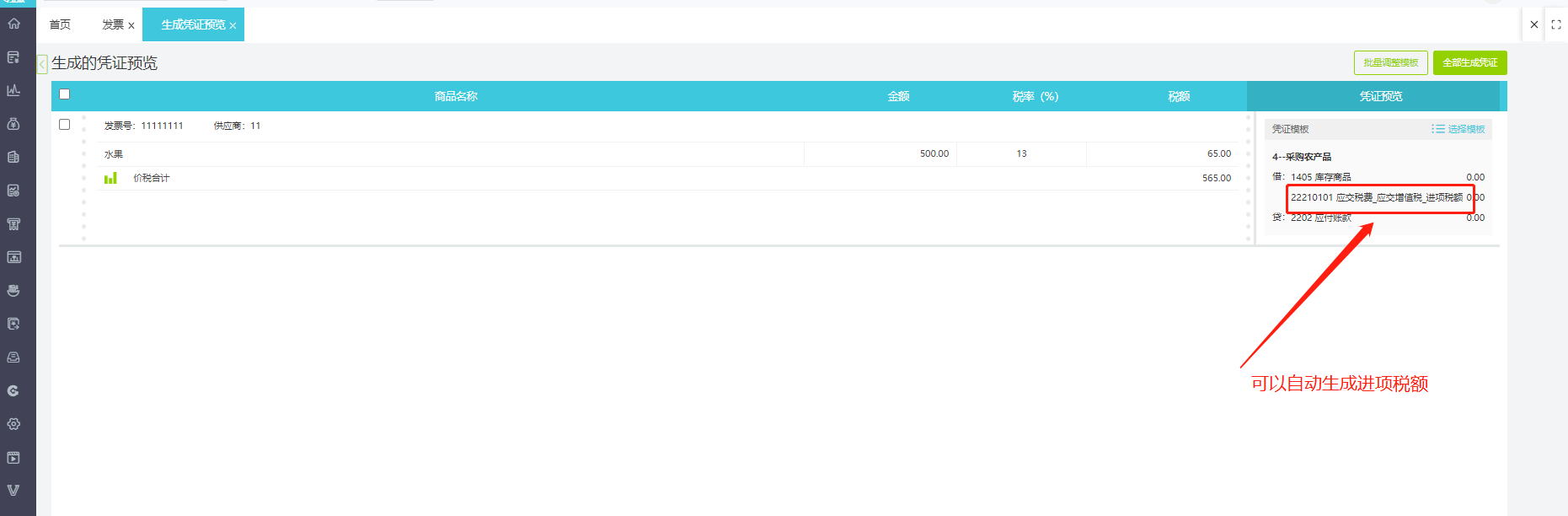

由于部分农产品发票带有“免税”字样,税率是0%,直接生成凭证的话进项税额是0,增值税申报表也取不到进项税,但它实际是可以进行抵扣的。

我们可以通过添加发票中的进项税额,让系统生成凭证以及增值税申报表都能取数,具体步骤如下:

1、点击【发票管理】-【取票】-【进项数据导入】-【下载发票模板】,在发票模板中把进项税额一列录入好,发票类型选择增值税专用发票,再点击选择文件,把刚刚维护好的表格数据进行导入;

2、发票导入后,勾选对应农产品发票,点击生成凭证;

3、凭证取发票数据,自动生成进项税额,同时,增值税申报表也能取到这笔进项税。

作者:客户成功刘聪

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。