T6系列产品新个税政策解决方案

T6 系列产品新个税政策解决方案

业务场景:

2019 年 1 月 1 日实行个人所得税专 项附加扣除新政, 新增六项专项附加扣除项目 : 子女教育 、继续 教育 、大病医疗 、住房贷款利息 或 住 房 租 金 、 老 人 赡 养 费 。 此 六 项 扣 除 项 目 均 为 税 前 扣 除 项 目 。并在此基础上实行 新的个税计算方法 ,累计预扣法。

累计预扣法是指 ,扣缴义务人在一个 纳税年度内 ,预扣 预缴税款时, 以 纳 税 人 截 至 当 前 月 份 累 计 工 资 薪 金 所 得 收 入 额 减 除 纳 税 人 申 报的累计基本减除费 用 、专项扣除 、专 项附加扣除和依法 确定的其他扣除后的余额为累 计预缴应纳税所得 额 ,适用工资薪 金 所得预扣预缴 税 率 表 ( 年 度 税 率 表 ), 计 算 累 计 应 预 扣 预 缴 税 额 , 再 减 除 已 预扣预缴税额,余额 作为本期应预扣预 缴税额。

总体方案:

工 资 管 理 ,在 工 资项 目 设 置 节 点 预 置六 项 专 项 附 加 扣 除项 目 ;工 资计算专员通过 E X CE L( 数 据 接 口 管 理)导 入 已 采 集 好 的员 工 专 项 扣除 额 度 , 在 工 资 变 动 计 算 时 对 该 新 增 工 资 项 目 可 以 手 工 编 辑 修 改 。每 月 工 资 类 别 月 结 时 相 关 专 项 扣 除 项 目 不 清 零 可 按 上 月 工 资 扣 除标准自动携带,可 个别修改。

针对政策 T6 产 品对 于 前 期 员 工 的 专项 附 加 扣 除 项 目 的信 息 采 集 不做处理。

专项附加扣除项目 :

子 女 教 育 、继 续 教育 、住 房 贷 款 利 息或 住 房 租 金 、老 人赡 养 费 。大病医疗为年度汇算 清缴项目,每月专 项附加扣除项不涉 及。

补丁操作流程:

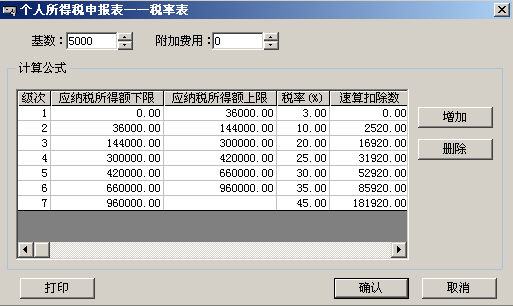

一、 安装 T6 补丁(补丁支持 T6-7.1,T6-7.0,低版本软件请升级至 T6-7.1)二、 新个税税率表升级

1、延用 2018 的工资类别

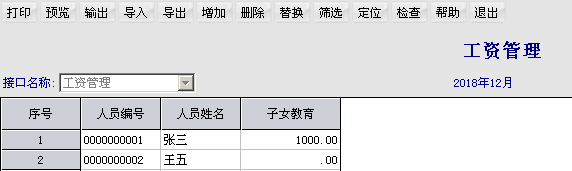

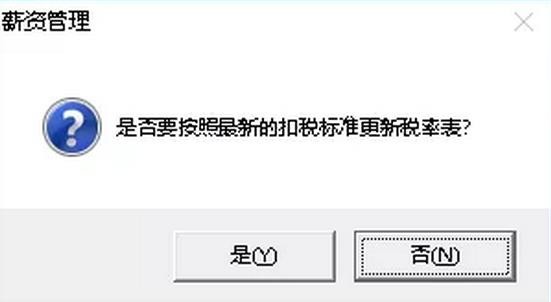

登录产品,在打开工资类别时,提示升级如下图:

如果选择是,则会重新更新税率表。如果选择否,则暂时不更新,但在下次打开该工资类别时会重新提示以上信息。

2、2019 年新建工资类别

登录薪资产品会直接更新税率表,无提示。

3、单工资类别、 多 工 资 类 别 , 会 按 不 同 类 别 , 按 最 新 个 税 表 预 置 , 升级规则相同

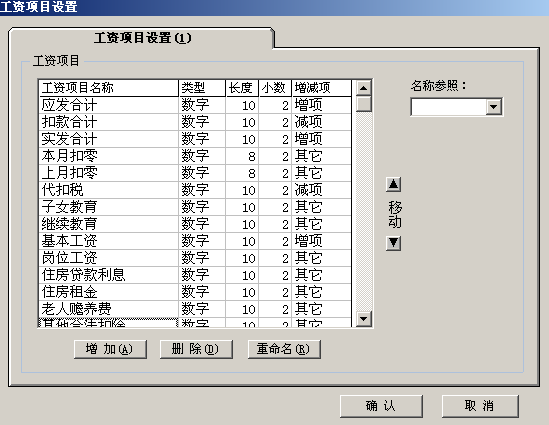

三、 工资项目设置

系统已预置子女教 育 、继续教育 、住 房贷款利息 、住 房租 金 、老 人

赡养费 、 其 他 合 法扣 除 专 项 附 加 扣 除工 资 项 目 。如下图 :

- 子 女 教 育 、继 续 教育 、住 房 贷 款 利 息 、住 房 租 金 、老 人 赡养 费 、其 他 合 法 扣 除 专 项 附 加 扣 除 工 资 项 目 为 系 统 预 置 , 不 能 删 除 。

- 多工资类别下 , 专项 附 加 扣 除 项 目 由用 户 自 主 选 择 哪 一个 类别进行扣除。工资类 别汇总后重新计税 。

- 如果客户已经 手工 添加 过 子 女 教 育 、 继 续 教 育 等 工 资 项目 ,系统将 不会 修改原 工资 项 目 , 并 将 新 工资 项 目 预 置 成 子 女教 育预置、继续教育预置 为系统工资项

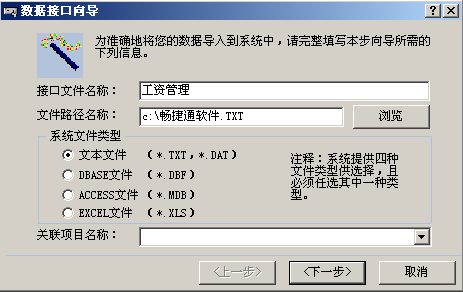

四、 工资项目数据导入

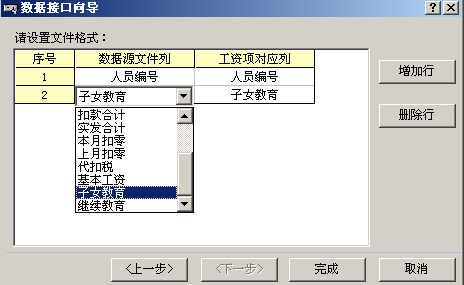

维护-数据接口管理节点,选择 EXCEL 文档导入相关工资项目数据。

设置数据接口导入关系,确定导入:

也可修改导入内容:

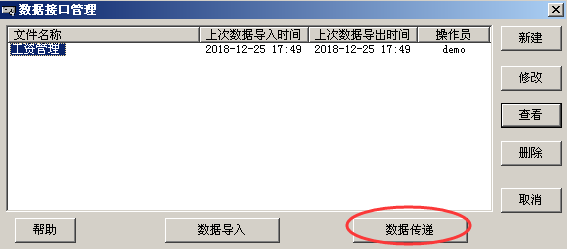

点击〖数据传递〗按钮,系统就会自动将外部数据按关联字段一一对映地写到工资项目中

点击〖数据传递〗按钮,系统就会自动将外部数据按关联字段一一对映地写到工资项目中

EXCEL 导入成功后,在工资变动节点会看到已导入的工资项目数据。五、 工资变动

相关专项附加项目数据导入后,可进行后续的工资计算汇总,即采用累计预扣法按最新的个人所得税率进行计算。

- 居民个人累计预扣计算:

居民个人累计预扣法,工资模块个税计算逻辑算法:

第一个月税额=(一月收入-扣除标准-一月所有专项附加扣除项)*适用税率-速算扣除数

第二月税额=(一、二月累计收入-扣除标准*2-一、二月所有专项附加扣除项之和)*适用税率-速算扣除数-第一月税额

第三个月税额:按以上方法累计推算,以后各月方法相同

例:某职员 2015 年入职,2019 年每月应发工资均为 30000 元,每月减除费用 5000 元,“三险一金”等专项扣除为 4500 元,享受子女教育、赡养老人两项专项附加扣除共计 2000 元,没有减免收入及减免税额等情况,以前三个月为例,应当按照以下方法计算各月应预扣预缴税额:

1 月份:

应纳税所得额=30000–5000-4500-2000=18500 元

对应税率:3% 速算扣除数:0

本期应预扣预缴税额=(累计预扣预缴应纳税所得额 x 税率-速算扣除数)

-已预扣预缴税额

预缴税额=(18500*3%-0)-0=555 元2 月份:

应 纳 税 所 得 额 =(30000+30000)-5000×2-(4500+4500)- (2000+2000)=37000 元

对应税率:10% 速算扣除数:2520

本期应预扣预缴税额=(累计预扣预缴应纳税所得额 x 税率-速算扣除数)

-已预扣预缴税额

预缴税额=(37000*10%-2520)-555=625 元

3 月份:

应纳税所得额=(30000+30000+30000)-5000×3-(4500+4500+4500)- (2000+2000+2000)=55500 元

对应税率:10% 速算扣除数:2520

本期应预扣预缴税额=(累计预扣预缴应纳税所得额 x 税率-速算扣除数)

-已预扣预缴税额

预缴税额=(55500*10%-2520)-555-625=1850 元

以此类推……

- 非居民个人累计预扣计算:

非居民个税仍采用按月代扣代缴税算法。根据工资管理人员档案中的“中方人员”=否进行判断,得出应纳税所得额再计税。

非居民个税仍采用按月代扣代缴税算法。根据工资管理人员档案中的“中方人员”=否进行判断,得出应纳税所得额再计税。

- 年终奖计算:

新政规则年终奖是否计入综合所得计算纳税可以自由选择,

- 如果选择将年终奖计入综合纳税,在应纳税所得额公式中加入年终奖项目,扣缴所得税中不再设置“全年一次性奖金对应的工资项目”和“全年一次性奖金扣税对应的工资项目”

- 如果年终奖选择不计入综合纳税, 工资算法按月换算后的综合所得税率表计算

六、 扣缴所得税

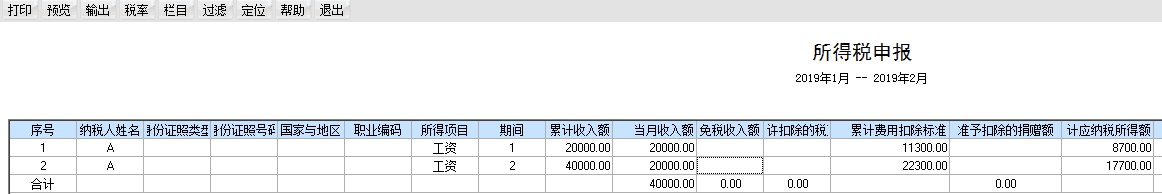

所得税申报增加累计收入额、期间两列,并将收入额改成当月收入额,扣除标准改为累计扣除标准,应纳税所得额改成累计应纳税所得额。

所得税申报增加累计收入额、期间两列,并将收入额改成当月收入额,扣除标准改为累计扣除标准,应纳税所得额改成累计应纳税所得额。

- 未按新税率表执行的工资类别,累计收入额、累计扣除标准、累计应纳税所得额仍是当月数据,不是累计数据

- 如果取消期间列,相同税率月份的值会合并计算,这时候的累计值没有参考意义

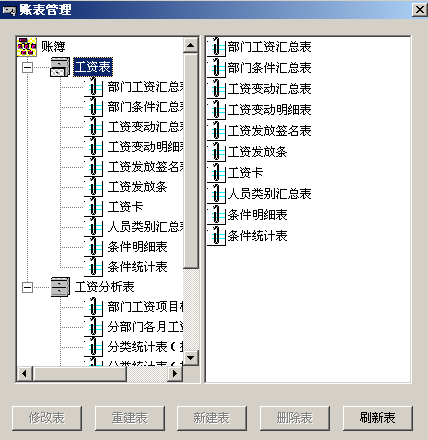

七、 相关报表

- 我的账表,支持新增的六项专项附加扣除项目。

- 各相关报表预置打印新增栏目。

- 个报表支持新增栏目预览输出。

注意事项

1、补丁更新后,新税率表未手工确认升级前,每打开打补丁前建立的工资类别,都会提示升级。

2、专项附加扣除项目,由用户自己在 EXCEL 录入定额后导入,或是手工在工资变动中直接录入,并保证数据的正确性。

作者:畅捷服务社区 | 时间:2019年01月04日 15:23

对我有用

对我有用

没有帮助

没有帮助