易代账所得税汇算清缴如何进行职工薪酬纳税调整

【问题现象】

所得税汇算清缴中的职工薪酬纳税调整明细表如何填写呢?

【解决方法】

1、所得税汇算清缴职工薪酬纳税调整的政策依据:

(1)根据《中华人民共和国企业所得税法实施条例》第三十四条规定:企业发生的合理的工资、薪金支出,准予扣除;所称的“合理工资薪金”是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。

(2)根据《中华人民共和国企业所得税法实施条例》第四十条规定:企业发生的职工福利费支出,不超过工资、薪金总额14%的部分,准予扣除。

(3)根据《财政部税务总局关于企业职工教育经费税前扣除政策的通知》(财税(2018)51号),明确自2018年1月1日起,企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。

(4)根据《中华人民共和国企业所得税法实施条例》第四十一条规定:企业拨缴的工会经费,不超过工资、薪金总额2%的部分,准予扣除。代账中个税计算范围:员工正常工资薪金所得

2、举例说明

(1)甲公司2021年度发生工资薪金50000元,福利费4000元,工会经费3800元,教育经费6000元。

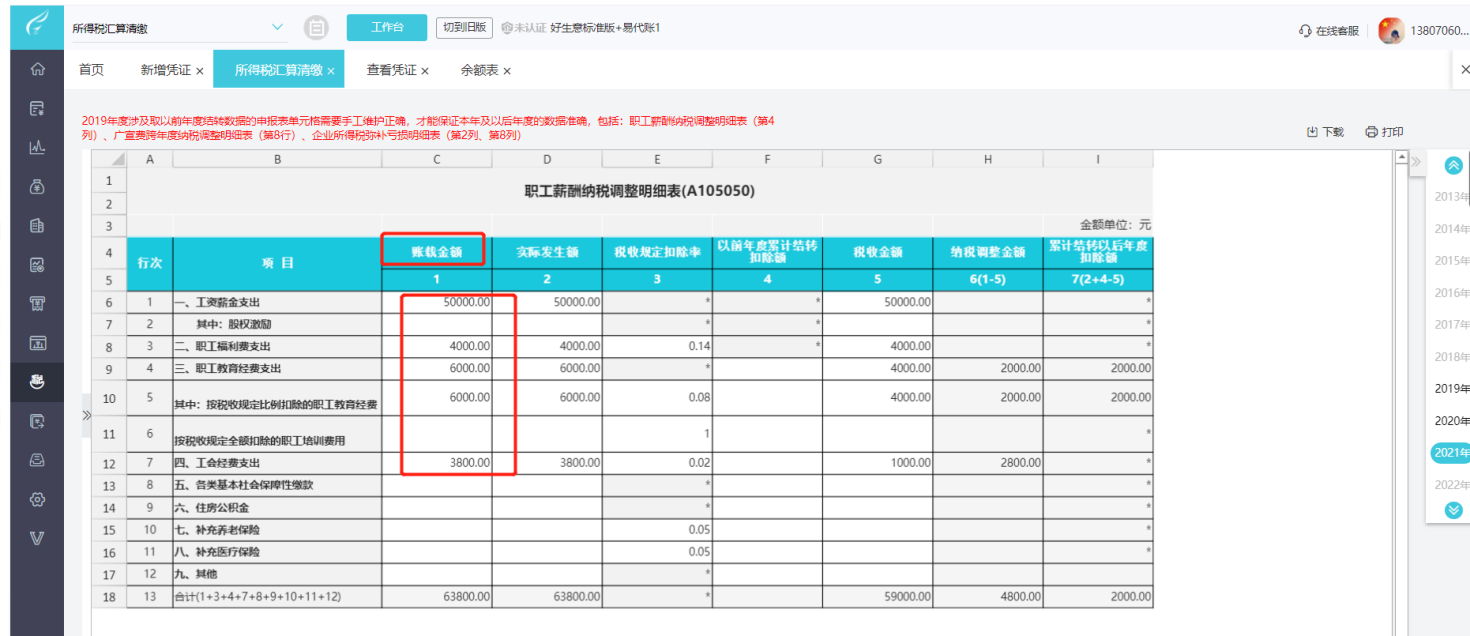

(2)所得税汇算清缴中,附表006职工薪酬纳税调整表(A105050)中账载金额、税收金额、纳税调整金额等数据取数规则如下

①账载金额

工资薪金支出=221101 应付职工工资+221102 应付奖金、津贴和补贴=50000

职工福利费支出=221103 应付福利费+221108 非货币性福利=4000

职工教育经费支出=221107 应付教育经费=6000

工会经费支出=221106 应付工会经费=3800

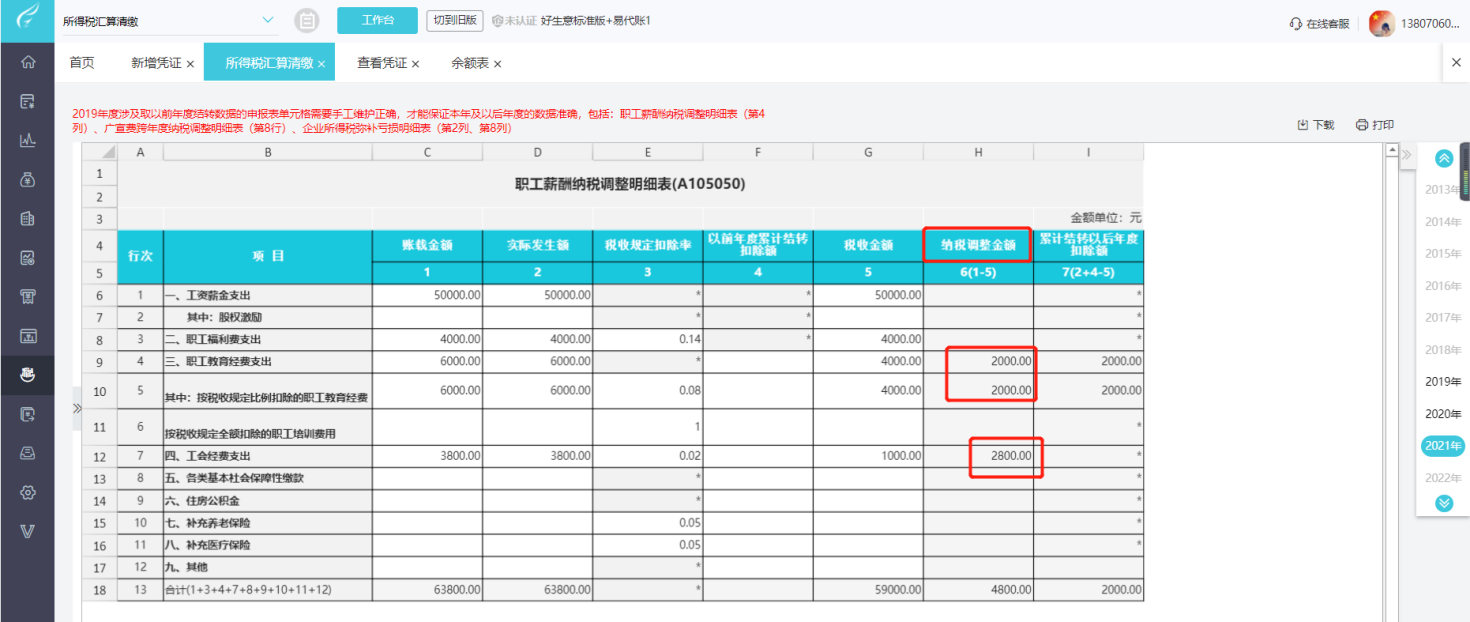

②税收金额(本期税前允许扣除金额)

工资薪金支出=221101 应付职工工资+221102 应付奖金、津贴和补贴=50000

职工福利费支出=实际发生额与工资薪金*0.14取较低值=4000

职工教育经费支出=实际发生额与工资薪金*0.08取较低值=4000

工会经费支出=实际发生额与工资薪金*0.02取较低值=1000

③纳税调整金额

工资薪金支出=0(企业发生的合理的工资、薪金支出,准予扣除)

职工福利费支出=0,实际发生额-工资薪金*0.14=-3000(无需调整)

职工教育经费支出=2000,实际发生额-工资薪金*0.08=2000

工会经费支出=2800,实际发生额-工资薪金*0.02=2800

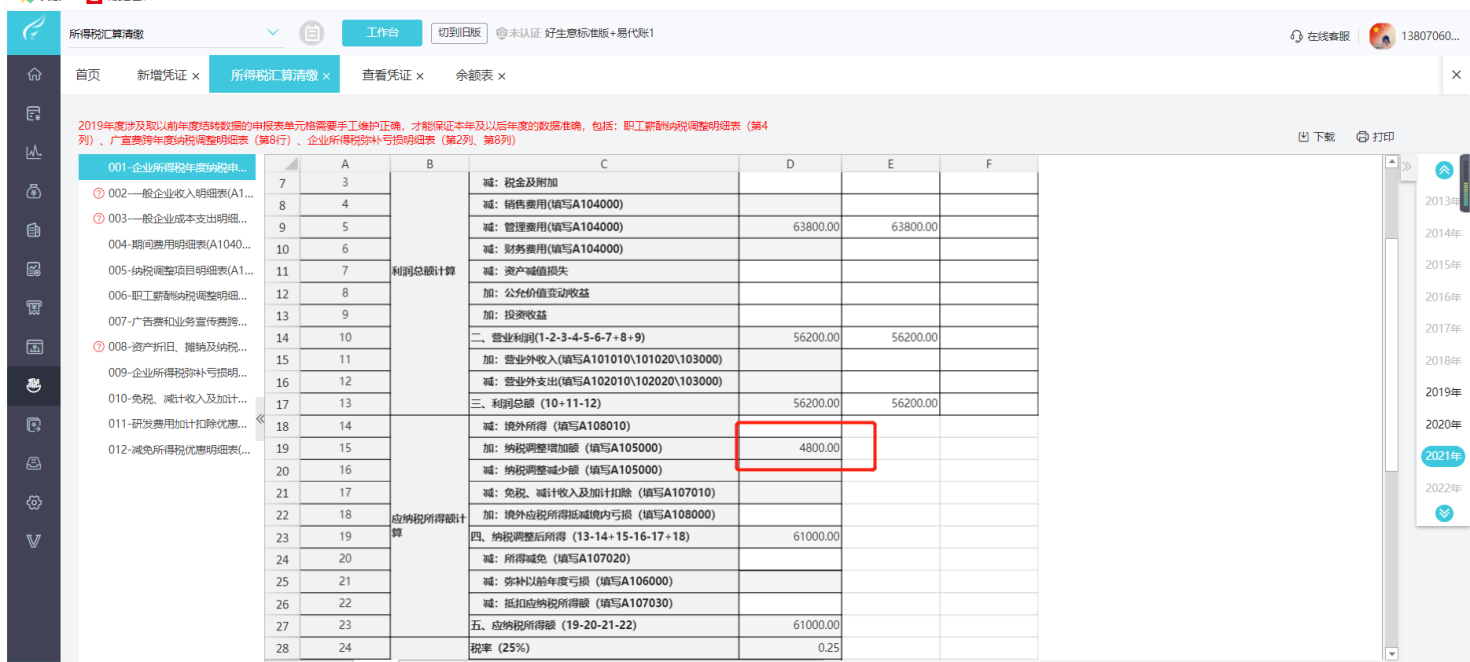

(3)企业所得税年度纳税申报表A类主表中“应纳税所得额”加上本年度纳税调整额为4800元

作者:畅捷服务社区 | 时间:2021年12月16日 14:17

对我有用

对我有用

没有帮助

没有帮助