十月大征期,如何学习具体的报税知识点?

十月大征期,如何学习具体的报税知识点?

*视频相关由火山(微赞、微吼)提供服务支持

长假结束,迎接财税人员的却是大征期,各类报税问题扑面而来,为了帮助大家顺利报税,我们专门准备了本次大征期大家需要关注的8大报税问题~

01

小规模纳税人未开票且享受免税政策,怎么报税?

小规模纳税人第三季度不含税销售额为25万元,未开具发票,请问在三季度如何办理增值税纳税申报?

按照《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税2019第13号)第一条和《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(2019年第4号)第一条规定:

小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。

针对您提供的情况,三季度可以适用增值税小规模纳税人季度销售额不超过30万元免征增值税政策。

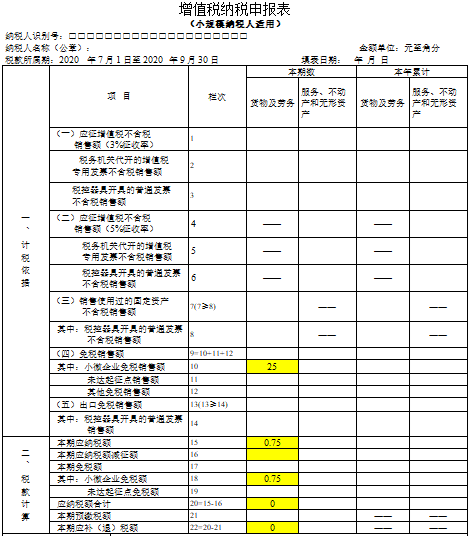

在办理三季度增值税纳税申报时,将销售额25万元填写在《增值税纳税申报表(小规模纳税人适用)》第10栏“小微企业免税销售额”(若你公司登记注册类型为个体工商户,则应填写在第11栏“未达起征点销售额”);

对应本期免税额0.75万元[(25×3%=0.75)],填写在第18栏“小微企业免税额” (若你公司登记注册类型为个体工商户,则应填写在第19栏“未达起征点免税额”)。

如果你公司没有其他免税项目,无需填报《增值税减免税申报明细表》。

02

我是一家查账征收的小型微利企业,适用国家税务总局公告2020年第10号的延缓缴纳企业所得税政策。请问在填报A类预缴申报表时,如何享受这个政策?

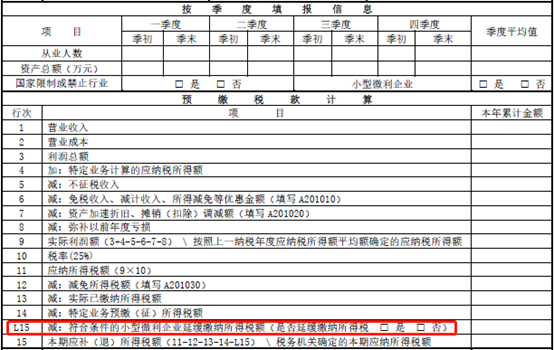

为落实小型微利企业延缓缴纳企业所得税政策,国家税务总局修订了企业所得税预缴申报表,修订后的A类预缴申报表增加临时行次第L15行;修订后的B类预缴申报表增加临时行次第L19行,用来填报缓缴金额。

对于查账征收企业,您只需在《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》第L15行,“是否延缓缴纳所得税”勾选框勾选“是”,在该行次填写相应数据,最终第15行,即会显示本期应补(退)所得税额为0。

其中第L15行符合条件的小型微利企业延缓缴纳所得税额为享受各种减免之后本季度实际应当缴纳的企业所得税。

对于填报B类预缴申报表的核定征收小微企业也是同样的道理。直接在第L19行,勾选是,填入缓缴金额,最终实现“本期应补(退)所得税额”为0。

03

非湖北地区的小规模纳税人9月份销售使用过的固定资产,原政策是3%减按2%缴纳增值税,现在是否可以按照1%征收率缴纳增值税?

可以。

根据《财政部 国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知》(财税〔2009〕9号)和《财政部 国家税务总局关于简并增值税征收率政策的通知》(财税〔2014〕57号)规定:

增值税小规模纳税人(除其他个人外)销售自己使用过的固定资产以及销售旧货,按照简易办法依照3%征收率减按2%征收增值税。

根据《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(2020年第13号)和《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(2020年第24号)规定:

自3月1日至12月31日,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。

因小规模纳税人销售自己使用过的固定资产和旧货适用“3%的征收率”,所以,湖北省增值税小规模纳税人销售自己使用过的固定资产和旧货取得的应税销售收入,可以免征增值税;

其他省、自治区、直辖市的增值税小规模纳税人销售自己使用过的固定资产和旧货取得的应税销售收入,可以减按1%征收率缴纳增值税。

04

我公司是非湖北省一家提供建筑服务的企业,属于按季申报的增值税小规模纳税人,三季度预计取得含税收入45.4万元,同时我公司期初结转的扣除项目还有5万元。

请问我公司在办理三季度纳税申报时,《增值税纳税申报表(小规模纳税人适用)附列资料》应当如何计算填写?

《国家税务总局关于支持个体工商户复工复业等税收征收管理事项的公告》(2020年第5号)第三条第二款规定:

《增值税纳税申报表(小规模纳税人适用)附列资料》第8栏“不含税销售额”计算公式调整为:第8栏=第7栏÷(1+征收率)。

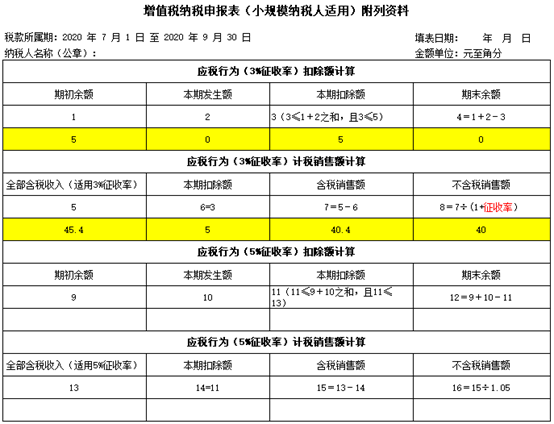

你公司在办理三季度增值税纳税申报时,《增值税纳税申报表(小规模纳税人适用)附列资料》第1栏至第7栏依次填报5万元、0万元、5万元、0万元、45.4万元、5万元、40.4万元。

在计算填写第8栏时,计算公式中的征收率为1%,第8栏应填写40万元[40.4÷(1+1%)=40]。

在填报《增值税纳税申报表(小规模纳税人适用)》时,第1栏“应征增值税不含税销售额(3%征收率)”填写为40万元,对应减征的增值税应纳税额0.8万元(40×2%=0.8),填写在第16栏“本期应纳税额减征额”栏次。

同时,你公司应当将本期减征的增值税应纳税额填入《增值税减免税明细表》减税项目相应栏次,填报时应准确选择减税项目代码,准确填写减税项目本期发生额等相关栏次。

05

增值税零申报,随增值税附征的城市维护建设税是否需要进行零申报?

根据《国家税务总局关于合理简并纳税人申报缴税次数的公告》(国家税务总局公告2016年第6号)第二条的规定:

随增值税、消费税附征的城市维护建设税、教育费附加免于零申报。

受疫情影响严重,我公司想享受文化事业建设费的优惠,请问我是公司在申报时是直接全填0进行零申报,还是正常填写报表项目同时选择减免性质代码按免税进行申报?

你公司按照《财政部 税务总局关于电影等行业税费支持政策的公告》(财政部 税务总局公告2020年第25号)享受文化事业建设费免征,需要据实填写申报表相关项目,选择该文件后,对所属期2020年1月1日至2020年12月31日的文化事业建设费,自动完成免征申报。

06

总局发布文件小型微利企业可以到2021年首个申报期内再缴纳今年后几期的企业所得税,那2021年首个申报期是指2021年1月还是2021年4月?

根据《国家税务总局关于小型微利企业和个体工商户延缓缴纳2020年所得税有关事项的公告》(国家税务总局公告2020年第10号)第一条规定:

“2020年5月1日至2020年12月31日,小型微利企业在2020年剩余申报期按规定办理预缴申报后,可以暂缓缴纳当期的企业所得税,延迟至2021年首个申报期内一并缴纳。”

具体是指,小型微利企业在2020年7月、10月办理第二、三季度企业所得税预缴申报时,只申报不缴税,应缴税款延缓至2021年1月,同2020年第四季度的税款一并缴纳。

07

通行费电子发票增值税抵扣时如何认证和填写增值税申报表?

根据《交通运输部 财政部 国家税务总局 国家档案局关于收费公路通行费电子票据开具汇总等有关事项的公告》(交通运输部 财政部 国家税务总局 国家档案局2020年第24号)文件第六条第二项规定:

收费公路通行费增值税进项抵扣事项按照现行增值税政策有关规定执行。

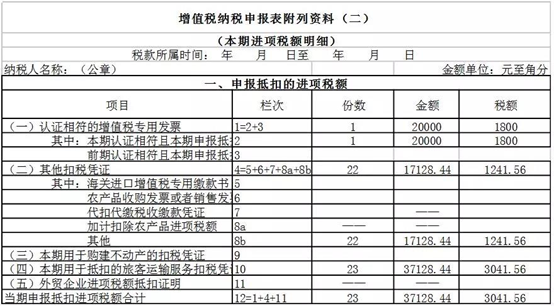

增值税一般纳税人申报抵扣的通行费电子发票进项税额,在纳税申报时应当填写在《增值税纳税申报表附列资料(二)》(本期进项税额明细)中“认证相符的增值税专用发票”相关栏次中。

纳税人取得通行费电子发票后,应当登录增值税发票综合服务平台确认发票用途。税务总局通过增值税发票综合服务平台为纳税人提供通行费电子发票批量选择确认服务。

08

纳税人购进国内旅客运输服务,按规定可抵扣的进项税额怎么申报?

案例:某企业为增值税一般纳税人,2020年第三季度购进按规定允许抵扣的国内旅客运输服务。

取得1份增值税专用发票,金额20000元,税额1800元;

取得1份增值税电子普通发票,金额8000元,税额720元;

取得1张注明旅客身份信息的航空运输电子客票行程单,票价2200元,民航发展基金50元,燃油附加费120元;

取得5张注明旅客身份信息的铁路车票,票面金额合计2180元;

取得15张注明旅客身份信息的公路、水路等其他客票,票面金额合计5150元。

根据39号公告第六条规定,纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。

取得注明旅客身份信息的航空运输电子客票行程单的,按照下列公式计算进项税额:

航空旅客运输进项税额=(票价+燃油附加费)÷(1+9%)×9%=(2200+120)÷(1+9%)×9%=191.56(元)

需要注意,民航发展基金不作为计算进项税额的基数。

取得注明旅客身份信息的铁路车票的,按照下列公式计算进项税额:

铁路旅客运输进项税额=票面金额÷(1+9%)×9%=2180÷(1+9%)×9%=180(元)

取得注明旅客身份信息的公路、水路等其他客票的,按照下列公式计算进项税额:

公路、水路等其他旅客运输进项税额=票面金额÷(1+3%)×3%=5150÷(1+3%)×3%=150(元)

注意:如果该企业取得的发票栏注明“免税”,则该票据不可以抵扣进项税;但是员工取得的注明身份信息的国内旅客运输票据则不考虑该点,仍然按照以上方法计算抵扣进项税。

该企业2020年第三季度(税款所属期)《附列资料(二)》填报如下所示:

注:文章参考国家税务总局热点问答

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。

畅捷通社区