私车公用在实务中的税收问题

私车公用在实务中的税收问题

*视频相关由火山(微赞、微吼)提供服务支持

私车公用,经常会有人问费用能不能税前扣除,员工需要交个税么?今天我们就一起来梳理下私车公用的相关问题。

在实务中,公车私用产生的费用一般有2种解决办法,一是直接给现金补贴,二是产生的费用实报实销。我们分别来看下两种方式的涉税问题

| 直接给现金补贴 |

很多企业每个月直接给员工发用车补贴,每月随同工资直接发放。

这样做的好处是:

· 不需要必须取得发票报销

· 固定相关的统一标准后,方便财务进行核算和管理。

· 相关支出可以企业所得税税前扣除

但是这样做的弊端是需要将补贴合并到工资薪金,按工资薪金的标准计算缴纳个人所得税。对于有些员工,因为补贴将个税税率提升一档,比如从10%到20%,变相降低了员工实际到手的收入。

| 费用实报实销 |

实报实销在实际工作中还有两种形式,一种签订合同,一种不签合同。下面我们分别来分析下两种方式

1、不签合同,直接实报实销

建立报销制度,规定员工可以根据外出的频次或距离的远近报销相关费用支出,包括通行费、加油费、停车费等等,所有发票需要是公司抬头。

这种方案的问题在于能否企业所得税税前扣除。如果金额较小问题不大, 如果金额比较大,怎么合理解释呢?

员工报销的费用,是变相给的补贴或工资么?是否缴纳个税?

相当于公司租用员工的车?有租车合同么?

2.签订租车合同,直接报销相关费用。

签订租车合同,需要缴纳增值税、个税、印花税,还需要员工去税局代开发票,正可谓费时费力费钱。这也是为什么企业不愿意签订租车合同的原因。

那怎么做才是稳妥的处理方式呢?

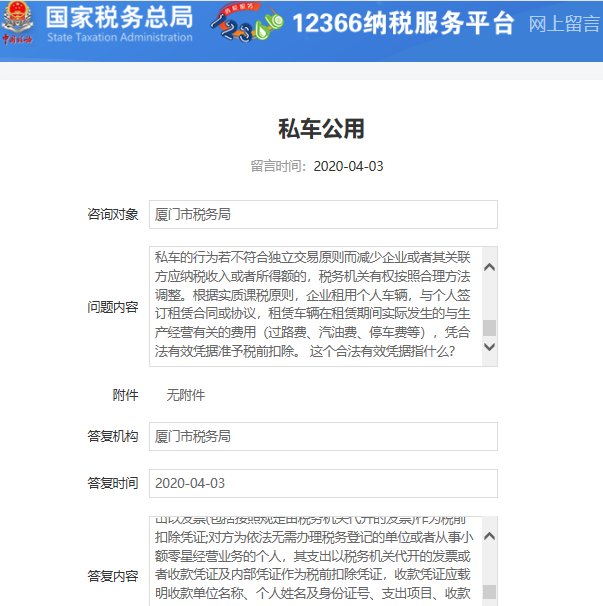

我们先来看看各地税局是怎么回复的。

图片来源于网络

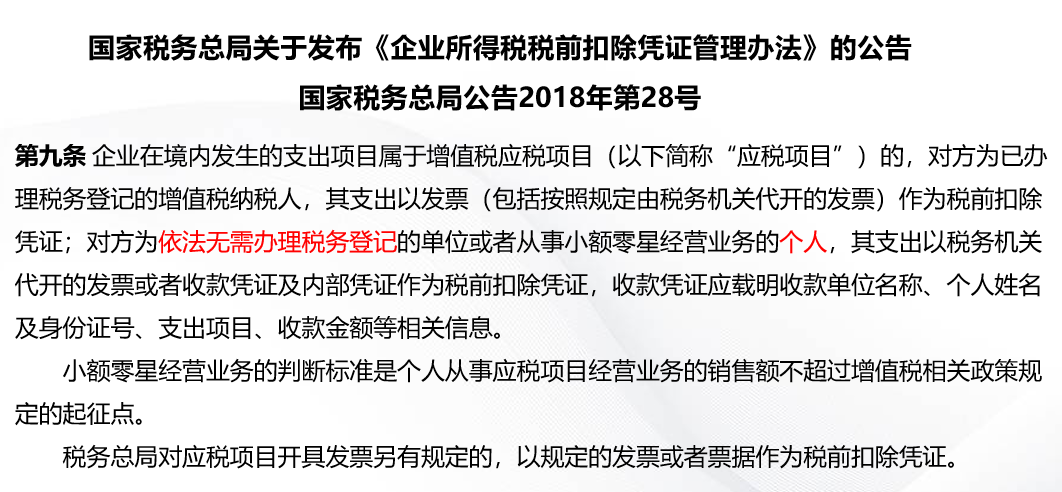

根据厦门税务局的回复,小额零星支出不需要代开发票,也就是2018年的28号公告。

根据山西税务局的回复,企业使用员工个人的车辆,在签订租车合同并取得发票的前提下,其发生的与生产经营相关的油费、保养费、过路费等支出,可凭合法有效凭证在企业所得税前扣除。

| 案例筹划 |

公司与员工签订租车协议,约定租金500元/月,私车公用期间的相关费用由企业承担。有关税收问题如下:

增值税:没有达到增值税的起征点,不需要缴纳增值税;

个人所得税:签订租赁合同,按照“财产租赁所得”税目计算个税。个税法中关于财产租赁所得的税收规定如下

每次收入不超过四千元的,减除费用八百元;四千元以上的,减除百分之二十的费用,其余额为应纳税所得额。

每次500元,无需缴纳个税。

印花税:车辆租赁协议,属于印花税应税税目,要按租赁金额的千分之一贴花。

企业所得税:有正轨的租赁合同,有符合要求的收据,产生的所有费用发票都是单位的抬头,当然可以税前扣除了。

代开发票:按照上面2018年28号规定,每月500元不需要代开发票,只要提供符合要求的收据就可以了。

特别提示:一定是按月付500元,如果是按年一次性付6000元,那增值税与个税都需要缴纳的哟。

如果月租金实在高,那就要代开发票并交纳个税与增值税了。

对于私车公用的问题,目前全国没有统一明确的规定,各地做法不一。如果当地有特殊要求,以当地的税局要求为准!!!

扫描二维码,可以收听私车公用相关课程哟~。

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。

畅捷通社区