案例解析|建筑业增值税的计算与账务处理

案例解析|建筑业增值税的计算与账务处理

*视频相关由火山(微赞、微吼)提供服务支持

最近接受许多小伙伴的私信,想要多了解一些建筑业的财税处理!应大家需求,下面就以一个案例给大家示范,企业遭遇施工项目一般计税与简易计税并存,异地项目预缴税款等疑难问题时,如何计算增值税及账务处理。

案例

广东省甲市M建筑公司(一般纳税人)在本省乙市有一工程项目A,在本省丙市有一工程项目B,A、B项目均于2019年10月开工。2020年9月,该公司分别自A、B项目取得建筑工程价款5000万元、8000万元,同时支付A项目分包款2000万元(取得增值税专用发票,税额58.25万元);支付B项目分包款3000万元(专票税额247.71万元),通过劳务派遣公司支付建筑工人工资1000万元(取得专票税额56.6万元)。M公司2020年7月采购建筑材料取得专票进项税额300万元,当月A项目领用了这批材料的1/3,余下部分全部用于B项目。

M公司对于A项目选择简易计税方式,对于B项目选用一般计税方式,月初无留抵税款,不考虑其他因素,M公司2020年9月应在项目所在地预缴增值税及在甲地申报应纳税额。

解析

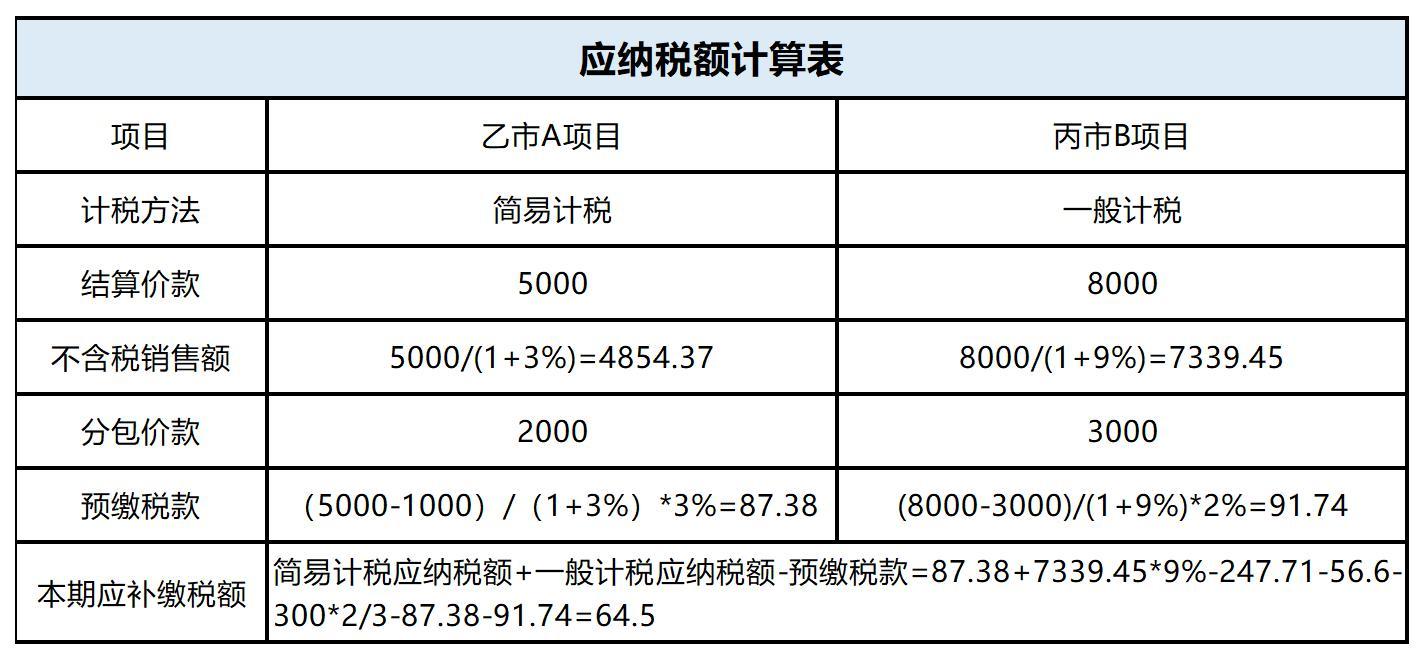

一、预缴税款

对于A项目,是简易计税,用含税销售额5000-2000分包款的差除以1+3%计算出不含税价乘以简易计税预征率3%,得出87.38万。

对B项目,是一般计税,预缴时用含税销售额5000减去1200万分包款后,除以1+9%,计算出不含税销售额,再乘以一般计税的预征率2%,得出91.74万。

政策依据:

《财政部 税务总局关于建筑服务等营改增试点政策的通知》第三条规定:纳税人提供建筑服务取得预收款,应在收到预收款时,以取得的预收款扣除支付的分包款后的余额,按照本条第三款规定的预征率预缴增值税。

按照现行规定应在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在建筑服务发生地预缴增值税。按照现行规定无需在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在机构所在地预缴增值税。

适用一般计税方法计税的项目预征率为2%,适用简易计税方法计税的项目预征率为3%。

二、应纳税额

应纳税额=A项目的应纳税额+B项目的应纳税额=A项目销项税额87.38(不得抵扣进项税额)+B项目销项税额7339.45*9%-分包款进项247.71-人工进项56.6-领用的建筑材料进项300*2/3=243.62万元。

参考政策:

《增值税暂行条例》第十条规定:下列项目的进项税额不得从销项税额中抵扣:

(一)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产;

三、应补税额

申报时应补税额=应纳税额-两个项目的预缴税额=243.62-A项目预缴税款87.38-B项目预缴税款91.74=64.5万元。

四、会计处理

(一)A项目

1、收到工程结算款时

借:银行存款 5000

贷:工程结算 4912.62

应交税费——简易计税(计提)87.38

2、分包工程结算时

借:工程施工——合同成本 1941.75

应交税费——简易计税(扣减)58.25

贷:应付帐款——分包单位 2000

3、支付分包工程款时

借:应付帐款——分包单位 2000

贷:银行存款 2000

4、预缴税款时

借: 应交税费——简易计税(预缴)87.38

贷:银行存款 87.38

5、采购建筑材料取得专票进项税额300万元

借:原材料 2307.69

应交税费——应交增值税(进项税额)300

贷:银行存款 2607.69

6、A项目领用时

借:工程施工——合同成本 869.23

贷:原材料 769.23

应交税费——应交增值税(进项税额转出)100

(二)B项目

1、收到工程结算款时

借:银行存款 8000

贷:工程结算 7339.45

应交税费———应交增值税 (销项税额) 660.55

2、分包工程结算时

借:工程施工——合同成本 2752.29

应交税费——应交增值税(进项税额)247.71

贷:应付账款——分包单位 3000

3、支付分包工程款时

借:应付帐款 3000

贷:银行存款 3000

4、预缴税款时

借:应交税费——预交增值税 91.74

贷:银行存款 91.74

5、通过劳务派遣公司支付建筑工人工资300万元

借:工程施工——合同成本 283.02

应交税费——应交增值税(进项税额)16.98

贷:应付账款——劳务派遣公司 300

6、B项目领用建筑材料时

借:工程施工——合同成本 1538.46

贷:原材料 1538.46

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。

畅捷通社区