官方统一口径:小微企业增值税减免走“其他收益”!

官方统一口径:小微企业增值税减免走“其他收益”!

*视频相关由火山(微赞、微吼)提供服务支持

关于增值税的减免,相信大家已经烂熟于心啦:

小规模月销售额不超10万、季度不超30万,免!

非湖北地区小规模,征收率由3%减按1%!

餐饮、交通运输等行业疫情期间的增值税,免!

可无论是减,还是免,都会涉及会计处理,会计上该怎么处理?大家做的是五花八门,有做收入的,也有冲费用的……

又到季度末了,财政部会计司及时对上面的问题进行了统一回答:

1、问:小微企业达到增值税制度规定的免征增值税条件时,应当如何进行会计处理?

政策依据:

国家税务总局公告2019年第4号第一条规定:

自2019年1月1日起,小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。

财会2016年22号文规定:

小微企业在取得销售收入时,应当按照税法的规定计算应交增值税,并确认应交税费,在达到增值税制度规定的免征增值税条件时候,将有关应交增值税转入当期损益。

文件里只说将免征的增值税计入损益,并未明确到底是哪个科目,主营业务收入?营业收入?其他收益?这些都是损益类科目,所以到底计入什么科目一直存在争议。

不过此次财政部的官方回复帮大家解决了这个问题。举个例子:

例:北京A小规模纳税人,按季度申报缴纳增值税。公司2020年10-12月开票252500,不含税收入为252500/1.01=250000。按季度申报小于30万,享受免征增值税政策。

借:应收账款 10100

贷:主营业务收入 10000

应交税费——应交增值税 100

借:应交税费——应交增值税 800

贷:其他收益 800

注:因小企业会计准则无“其他收益”科目,故仍然计入“营业外收入”。

2、问:企业对于当期直接减免的增值税,应当如何进行会计处理?

比如最近关于疫情防控的免征增值税的优惠政策。

B公司是一家餐饮企业,为一般纳税人,2020年10-12月取得销售收入40万,由于受疫情影响,餐饮行业免增值税,那对这部分免去的增值税该怎么做账务处理呢?

根据财会2016.22号:

减免增值税的账务处理。对于当期直接减免的增值税,借记“应交税费-应交增值税(减免税款),贷记损益类相关科目。

所以会计分录应该这么做:

借:应收账款 400000

贷:主营业务收入 377358.49

应交税费-应交增值税(销项税额)22641.51

借:应交税费-应交增值税(减免税额)22641.51

贷:其他收益 22641.51

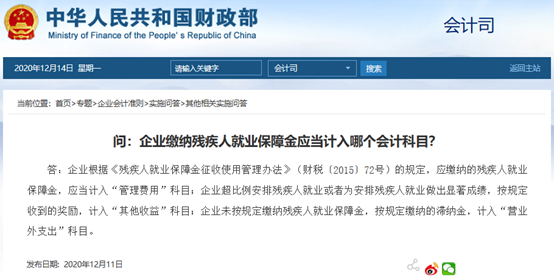

3、问:企业缴纳残疾人就业保障金应当计入哪个会计科目?

残保金缴纳即将截止,还没缴纳残保金的财税小伙伴要赶紧行动起来啦!

对于用人单位没有安排残疾人就业或者安排人数达不到规定比例的,征收残保金。

规定比例:用人单位安排残疾人就业的比例,不得低于本单位在职职工总数的1.5%。

比如,职工总数100人,那么就必须安排2人,否则就要缴纳残保金。具体比例由各省、自治区、直辖市人民政府根据地区的实际情况规定。

正确的账务处理如下:

1、缴纳残保金

借:管理费用-残保金

贷:银行存款

2、逾期产生滞纳金

借:营业外支出-滞纳金

贷:银行存款

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。

畅捷通社区