好会计轻松应对企业所得税汇算清缴

好会计轻松应对企业所得税汇算清缴

*视频相关由火山(微赞、微吼)提供服务支持

企业所得税汇算清缴,就像会计人的“期末考试”,最考验会计人员的专业能力和胜任经验,申报对确无误是应该的,多申报少申报的痛苦,你懂的!

不管您是新手还是老手,都不用担心和害怕,快跟随小畅来看看使用好会计软件如何轻松应对企业所得税汇算清缴!

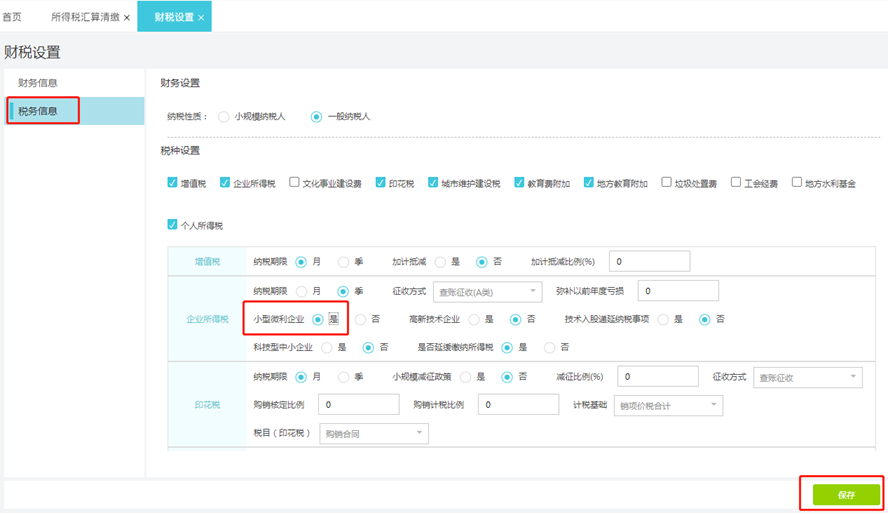

1、如果您企业是小微利企业请点击“设置”—“财税设置”—“税务信息”,在小型微利企业处点选“是”,然后点击“保存”按钮;

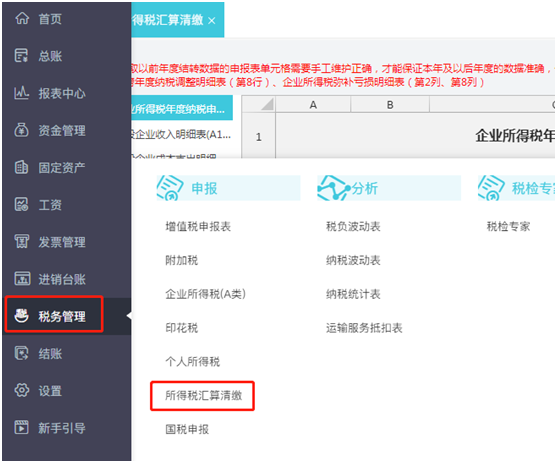

2、点击“税务管理”—“所得税汇算清缴”—点选左侧12张汇算清缴报表中有红色圈?标识的报表,进行公式编辑,如下图所示:

PS:由于各企业会计核算的科目体系及会计制度不同,每个科目下所涉及的明细科目也不同,初次使用好会计的朋友需要进行此步骤的公式设置,后续好会计软件均会自动取数。科目对应关系可参考文章底部附录一,在设置过程如需帮助可咨询好会计软件右上角在线客服(全天:8:30 — 22:00)。

3、当12张报表的左侧均无红色圈?标识时表示公式全部设置完毕,可直接点击查阅“企业所得税年度纳税申报表(A类)主表(A100000)”及其他附表。

二、好会计所得税汇算清缴秘籍:

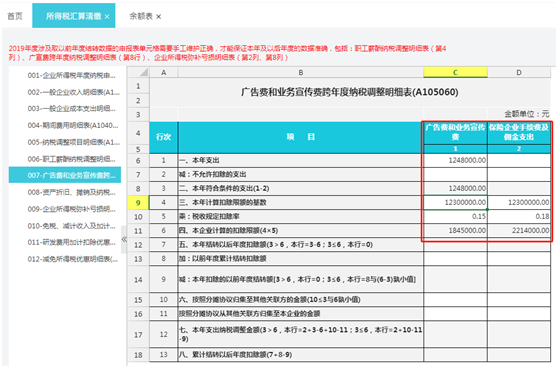

1、广宣等费用扣除比例

广告费,宣传费等扣除比例不用愁,好会计软件会自动根据最新财税政策要求自动进行扣除,如下图所示:

注:如果您需要了解详细的费用扣除比例及相关政策依据可参考文章底部附录二。

2、小微利企业的减免优惠政策

小微利企业的减免优惠政策好会计软件同样会帮您进行自动计算,如下图所示:

政策依据:自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

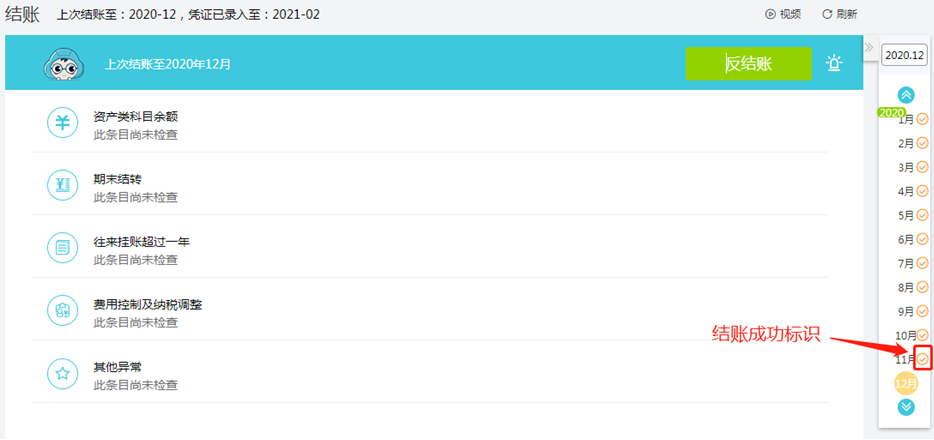

3、将2020年1月-12月的账务全部结账

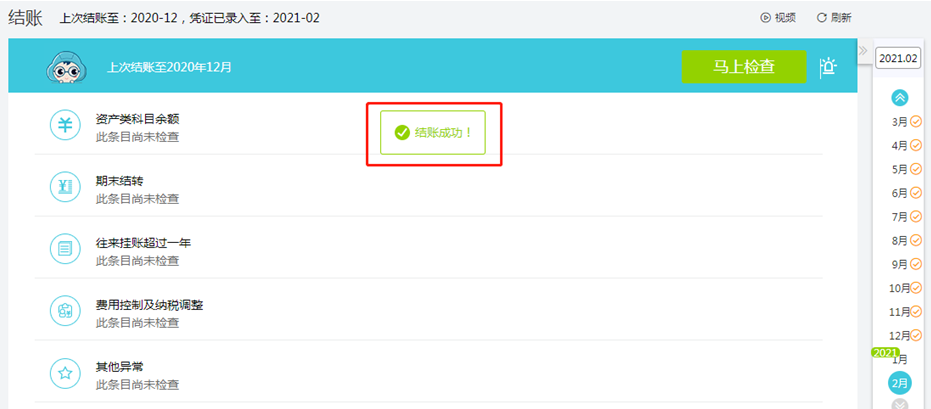

(1)登录“好会计”在菜单栏中选择“结账”—“结账”检查并在好会计软件中对2020年1月-12月的账进行结账,如图所示:

(2)1月-12月全部结账成功的标识如图所示:

(3)如果未结账,依次点击“马上检查”—“结账”,好会计会提示“结账成功”。

温馨提示:目前好会计标准版和专业版可自动生成12张所得税汇算清缴报表,好会计普及版用户可点击如下链接进行升级(升级过程中如有疑问可咨询好会计软件右上角在线客服:8:30 — 22:00)。

1、手机端请点击:好会计软件怎么升级版本操作?

2、电脑端请点击:好会计软件怎么升级版本操作?

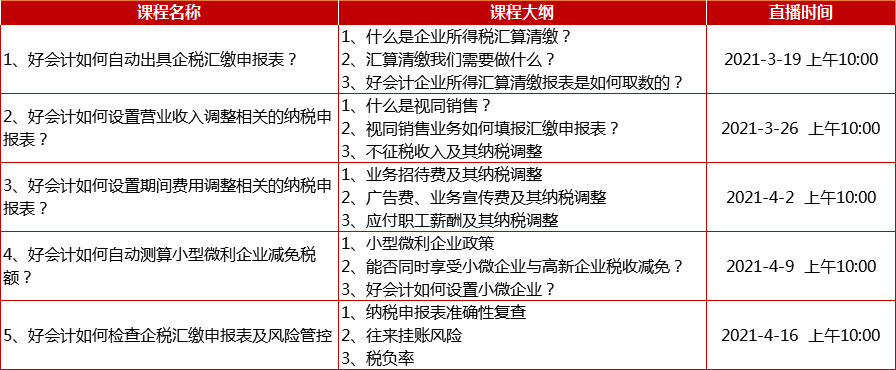

小畅为您准备了好会计软件汇算清缴序列的直播课程,欢迎您扫码订阅(课表如下,3月19日上午10点将为您揭晓:好会计如何自动出具企税汇缴申报表?)

附录一

系统设置的科目与税表项目匹配检查关系(区分2个准则对应的不同科目,仅供参考)

1、企业所得税年度纳税申报表(A类)主表(A100000)

(1)税金及附加:2007企业会计准则(6403税金及附加)、2013小企业会计准则(5403税金及附加)

(2)投资收益:2007企业会计准则(6111投资收益)、2013小企业会计准则(5111投资收益)

(3)公允价值变动收益:2007企业会计准则(6101公允价值变动收益)

(4)资产减值损失:2007企业会计准则(6701资产减值损失)

2、一般企业收入明细表(A101010)

(1)主营业务收入:2007企业会计准则(6001 主营业务收入)、2013小企业会计准则(5001 主营业务收入)

(2)其他业务收入:2007企业会计准则(6051 其他业务收入)、2013小企业会计准则(5051 其他业务收入)

(3)营业外收入:2007企业会计准则(6301营业外收入)、2013小企业会计准则(5301营业外收入)

3、一般企业成本支出明细表(A102010)

(1)主营业务成本:2007企业会计准则(6401 主营业务成本)、2013小企业会计准则(5401 主营业务成本)

(2)其他业务成本:2007企业会计准则(6402 其他业务成本)、2013小企业会计准则(5402 其他业务成本)

(3)营业外支出:2007企业会计准则(6711 营业外支出)、2013小企业会计准则(5711 营业外支出)

4、期间费用明细表(A104000)

(1)销售费用:2007企业会计准则(6601销售费用)、2013小企业会计准则(5601销售费用)

(2)管理费用:2007企业会计准则(6602管理费用)、2013小企业会计准则(5602管理费用)

(3)财务费用:007企业会计准则(6603财务费用)、2013小企业会计准则(5603财务费用)

5、职工薪酬纳税调整明细表(A105050)

(1)账载金额:2007企业会计准则(2211应付职工薪酬)、2013小企业会计准则(2211应付职工薪酬)

6、资产折旧、摊销及纳税调整明细表(A105080)

(1)账载金额(固定资产-资产原值):2007企业会计准则(1601固定资产)、2013小企业会计准则(1601固定资产),通过科目余额匹配

(2)账载金额(固定资产-本年折旧):2007企业会计准则(1602累计折旧)、2013小企业会计准则(1602累计折旧),通过贷方累计发生额匹配

(3)账载金额(固定资产-累计折旧):2007企业会计准则(1602累计折旧)、2013小企业会计准则(1602累计折旧),通过科目余额匹配

(4)账载金额(无形资产-资产原值):2007企业会计准则(1701无形资产)、2013小企业会计准则(1701无形资产),通过科目余额匹配

(5)账载金额(无形资产-本年摊销):2007企业会计准则(1702累计摊销)、2013小企业会计准则(1702累计摊销),通过贷方累计发生额匹配

(6)账载金额(无形资产-累计摊销):2007企业会计准则(1702累计摊销)、2013小企业会计准则(1702累计摊销),通过科目余额匹配

(7)账载金额(生产性生物资产-资产原值):2007企业会计准则(1621生产性生物资产)、2013小企业会计准则(1621生产性生物资产),通过科目余额匹配

(8)账载金额(生产性生物资产-本年折旧):2007企业会计准则(1622生产性生物资产累计折旧)、2013小企业会计准则(1622生产性生物资产累计折旧),通过贷方累计发生额匹配

(9)账载金额(生产性生物资产-累计折旧):2007企业会计准则(1622生产性生物资产累计折旧)、2013小企业会计准则(1622生产性生物资产累计折旧),通过科目余额匹配

据实扣除

据实 扣除 | 解释说明 | 特殊情况 | 依据 文件 |

工资 薪金 | 是指企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出。 | ||

五险 一金 | 企业依照国务院有关主管部门或者省级人民政府规定的范围和标准为职工缴纳的基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费等基本社会保险费和住房公积金,准予扣除。 | 企业为投资者或者职工支付的补充养老保险费、补充医疗保险费,不超过5%,准予扣除。 | 1.中华人民共和国企业所得税法实施条例 2.财税〔2009〕27号 |

劳动保护支出 | 企业发生的合理的劳动保护支出。 | 中华人民共和国企业所得税法实施条例 | |

扶贫捐赠支出 | 自2019年1月1日至2022年12月31日,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于目标脱贫地区的扶贫捐赠支出。 | 财政部 税务总局 国务院扶贫办公告2019年第49号 | |

防疫捐赠支出 | 自2020年1月1日起,企业和个人通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品。 自2020年1月1日起,企业直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品。 | 财政部 税务总局公告2020年第9号 | |

证券、期货、保险代理等企业手续费及佣金支出 | 从事代理服务、主营业务收入为手续费、佣金的企业(如证券、期货、保险代理等企业),其为取得该类收入而实际发生的营业成本(包括手续费及佣金支出),准予在企业所得税前据实扣除。 | 国家税务总局公告2012年第15号 |

限额扣除

限额 扣除 | 解释说明 | 特殊情况 | 依据 文件 |

职工福利费 | 不超过工资薪金总额14%的部分,准予扣除。 | 中华人民共和国企业所得税法实施条例 | |

工会 经费 | 不超过工资薪金总额2%的部分,准予扣除。 | 中华人民共和国企业所得税法实施条例 | |

职工教育经费 | 企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。 | 1.航空企业实际发生的飞行员养成费、飞行训练费、乘务训练费、空中保卫员训练费等空勤训练费用,可作为航空企业运输成本据实扣除; 2.核力发电企业为培养核电厂操纵员培训费用,与职工教育经费严格区分并单独核算的,可作为企业的发电成本据实扣除; 3.集成电路设计企业和符合条件软件企业的职工培训费用:单独核算、据实扣除。 | 1.中华人民共和国企业所得税法实施条例 2.国家税务总局公告2011年第34号 3.国家税务总局公告2014年第29号 4.财税〔2012〕27号 |

业务招待费 | 按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。 | 企业在筹建期间发生的与筹办活动有关的业务招待费支出,可按实际发生额60%计入企业筹办费,并按有关规定在税前扣除。 | 1.中华人民共和国企业所得税法实施条例 2.国家税务总局公告2012年第15号 |

广告费和业务宣传费 | 企业发生的符合条件的广告费和业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。 | 对化妆品制造或销售、医药制造和饮料制造(不含酒类制造)企业发生的广告费和业务宣传费支出,不超过当年销售(营业)收入30%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。 | 1.中华人民共和国企业所得税法实施条例 2.财税〔2020〕43号 |

保险企业手续费佣金 | 保险企业发生与其经营活动有关的手续费及佣金支出,不超过当年全部保费收入扣除退保金等后余额的18%(含本数)的部分,在计算应纳税所得额时准予扣除;超过部分,允许结转以后年度扣除。 | 财政部 税务总局公告2019年第72号 | |

公益性捐赠支出 | 在年度利润总额12%以内的部分,准予扣除;超过部分,准予结转以后三年内在计算应纳税所得额时扣除 | 企业同时发生扶贫捐赠支出和其他公益性捐赠支出,在计算公益性捐赠支出年度扣除限额时,符合上述条件的扶贫捐赠支出不计算在内。 | 中华人民共和国企业所得税法实施条例 |

非居民企业费用扣除 | 非居民企业在中国境内设立的机构、场所,就其中国境外总机构发生的与该机构、场所生产经营有关的费用,能够提供总机构出具的费用汇集范围、定额、分配依据和方法等证明文件,并合理分摊的,准予扣除。 | 中华人民共和国企业所得税法实施条例 |

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。

畅捷通社区