【好会计】发年终奖前一定要看的内容来了

【好会计】发年终奖前一定要看的内容来了

*视频相关由火山(微赞、微吼)提供服务支持

最近好会计的直播课程,张老师的年终奖详细解析,大家一定还记忆犹新吧,这到了12月份真的是年终奖问题的高频提问时段了。

这不,小编最近又接到好几个问年终奖纳税问题的咨询,有问怎么避开临界点这个地雷的,也有问单位承担个税应该注意什么问题的。

总之,事情做在前头,在发年终奖之前,确实我们应该要对年终奖的税收政策有个完整的了解,小编今天整理了一些,希望对大家有那么一丢丢的帮助。

1、年终奖的定义

很多小伙伴说,我们单位不发年终奖的,只是年底多发一个月工资,是不是就不能用这个了?非也,年终奖的定义,在相关文件中有描述(参考国税发[2005]9号)。

全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

所以可以广泛的理解它,并不是一定指发放的形式一定要是“年终奖”,13薪也可以算是年终奖的。

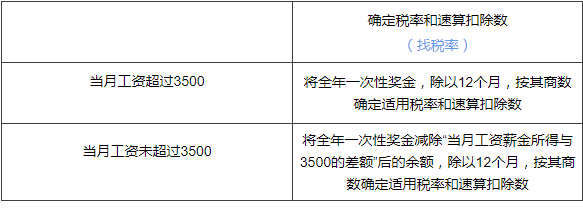

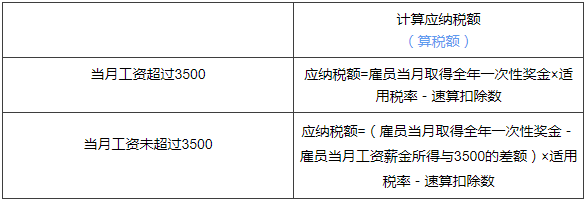

2、年终奖计算个税的方法

3、年终奖个税特殊计算方法的使用限定条件

在一个纳税年度内,对每一个纳税人,年终奖的特殊计税办法只允许使用一次。即如果去年年终奖在今年2月份申报缴税的(这个在实务中很普遍),那么今年12月份就不能再使用一次啦,要么全部作为12月份工资薪金申报,要么只能依旧顺延到2018年再做年终奖申报了。

另一个问题,入职不满1年的员工,年终奖找税率时是除以实际入职月数还是除以12?以前各地规定可能会存在差异,但现在基本都统一答案了,除以12找税率,为啥?因为文件明明确确写的就是除以数字12,并没有在公式中写除以实际工作月数~

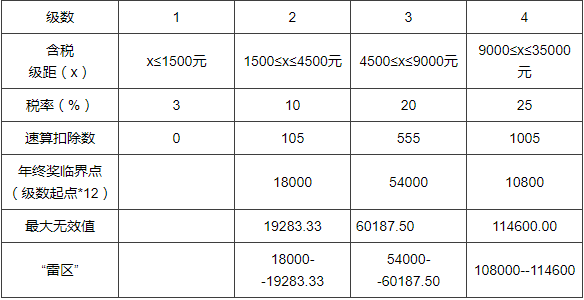

4、关于年终奖无效区域的“雷区”

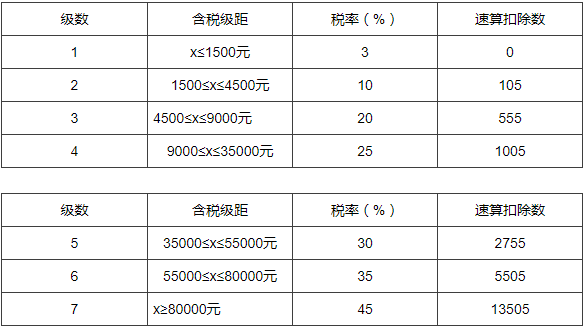

无效区域,啥意思?其实就是由计算公式的局限造成的一个bug,即若税前年终奖金额落在表格中列出的“雷区”范围内,则该笔年终奖的税后所得,将低于或等于该区间下限那个奖金数值对应的税后所得,有点绕,以“18000-19283.33”这个区间为例,您大可拿起笔计算一下,税前奖金是18000元,与税前奖金19283元,扣完个税到手的哪个多?假设当月工资超了3500元的,不考虑工资部分,只分析年终奖部分的个税,小编贴心地附上个税税率表:

①税前奖金18000元:

个税=18000×3%=540元

税后奖金=18000-540=17460元;

②税前奖金19283元:

个税=19283×10%-105=1823.3元

税后奖金=19283-1823.3=17459.7元

“雷区”很雷人吧?所以,年底奖金根据业绩计算出来了,咱也看看有没有同事正好落到这个区域的,提前筹划一下,展示一下咱财务人员的专业度!咋筹划?当然不是让您找票来冲啊,是跟当月工资或后期工资结合来找平衡点。举个例子,小张12月份扣完五险一金后工资是6000元,年终奖统计出来税前金额是19283元,鉴于上述分析,个税需要提前筹划:

①不筹划

当月工资个税=(6000-3500)×10%-105=145元

年终奖个税=19283×10%-105=1823.3元

当月合计缴纳个税1968.3元

当月实际税后拿到手6000+19283-1968.3=23314.7元

②筹划,将年终奖超出18000元部分计入当月工资交税

当月工资个税=(6000+1283-3500)×10%-105=273.3元

年终奖个税=18000×3%=540元

当月合计缴纳个税813.3元

当月实际税后拿到手6000+19283-813.3=24469.7元

筹划一下,多到手1155元!差距还是很大的呦!当然实际工作中,您还是需要根据实际情况来进行测算分析的。

5、单位负担年终奖个税需注意

有些单位确实会为员工负担个税,有负担工资个税的,有负担年终奖个税的;有全额负担个税的,也有部分负担个税的,本意都是对员工的一种鼓励和奖励,但财税处理不当,会徒增单位的税收负担。

举个例子:小王所在的公司年终奖个税由单位负担,小王年终奖25000元,计算个税:25000×10%-105=2395元,账务处理时,将个税2395元直接列入管理费用,实际发放给小王奖金25000元

借:管理费用-工资 25000

贷:应付职工薪酬-工资 25000

借:管理费用-其他 2395元

贷:应交税金-个人所得税 2395元

(支付工资、个税的分录略)

这样做可行否?

不可行,按照国家税务总局2011年第28号公告的第四条规定,“雇主为雇员负担的个人所得税款,应属于个人工资薪金的一部分。凡单独作为企业管理费列支的,在计算企业所得税时不得税前扣除。”

不仅仅是负担年终奖个税适用这条规定,平时单位负担员工工资个税同样也适用这条规定,因为,替员工负担的个税,不属于企业发生的与取得收入有关的、合理的支出,违背了企业所得税费用税前扣除的基本原则。解决这一问题的唯一途径就在于“反算”,把税金包进去计算出税前奖金数,承诺员工拿到手的则变是税后奖金数。具体计算公式,参考国家税务总局2011年第28号公告《关于雇主为雇员承担全年一次性奖金部分税款有关个人所得税计算方法问题的公告》:

1、雇主为雇员定额负担税款的计算公式:

应纳税所得额=雇员取得的全年一次性奖金+雇主替雇员定额负担的税款-当月工资薪金低于费用扣除标准的差额

(应纳税所得额即税前奖金)

2、雇主为雇员按一定比例负担税款的计算公式:

①查找不含税全年一次性奖金的适用税率和速算扣除数

未含雇主负担税款的全年一次性奖金收入÷12,根据其商数找出不含税级距对应的适用税率A和速算扣除数A

②计算含税全年一次性奖金

应纳税所得额=(未含雇主负担税款的全年一次性奖金收入-当月工资薪金低于费用扣除标准的差额-不含税级距的速算扣除数A×雇主负担比例)÷(1-不含税级距的适用税率A×雇主负担比例)

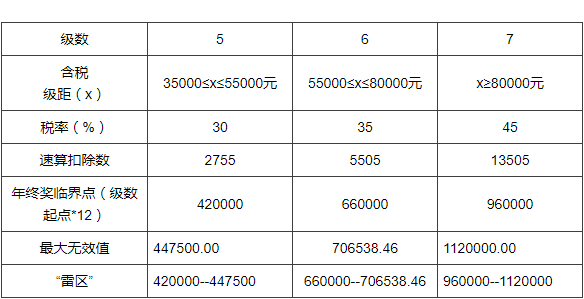

小编也贴心地附上不含税级距的税率表

这样,计算出的是税前的奖金,再按开篇所讲的方法计算个税和税后奖金才妥当。

【案例】

公司与销售部小陈约定年终奖的个人所得税由公司负担60%,小陈个人承担40%,年终按绩效统计小陈年终奖为50000元(暂不考虑当月工资,仅进行年终奖反算),计算年终奖个税。

对照上述反算公式2:50000÷12=4166.67确定税率A:20%,速算扣除数A:555

反算税前奖金=(50000-555×60%)÷(1-20%×60%)=56439.77元

按照开篇介绍的年终奖个税正常计算方法计算年终奖个税:

56439.77×20%-555=10732.95元

其中公司负担:10732.95×60%=6439.77

小陈个人负担:10732.95×40%=4293.18

账务处理时,按含单位负担税金的奖金额计提奖金,可以合理避开单位负担员工个税单独列支管理费用不能税前扣除的坑,参考处理如下:

借:销售费用-工资 56439.77

贷:应付职工薪酬-奖金 56439.77

借:应付职工薪酬-奖金56439.77

贷:银行存款 45706.82

应交税费-应交个人所得税 10732.95

借:应交税费-应交个人所得税 10732.95

贷:银行存款 10732.95

今日安利

做账就用畅捷通好会计。

好会计传承用友29年财务品质,支持一键完成计提、摊销、结转凭证。在期末结转——计提工资时,根据上月的凭证自动判断生成; 操作更简单,核算更便捷,更智能。

扫码了解更多汇算清缴处理技巧

好会计——智能云财务助力会计转型

用友29年品质传承

版权声明:本网站发表的全部原创内容(包括但不限于文字、视频、图片等)著作权均归畅捷通社区所有。未经授权许可,观众用户不得以任何载体或形式使用当前的内容。

畅捷通社区